Si hubiera tenido la suerte, o la clarividencia, de invertir en Berkshire Hathaway de Warren Buffett en 1965, habría obtenido una ganancia cercana al 3.800.000%, mucho más que la ganancia del S&P 500, algo inferior al 25.000%.

La contribución de Buffett a sus accionistas puede ser monetaria, pero sus aportaciones a la comunidad inversora y al mundo en general incluyen inspirar a generaciones de inversores a buscar buenas empresas y evitar las malas (una práctica aparentemente obvia que ayuda a una economía, en contraste con otras formas de inversión como la cuantitativa o la macroeconómica), así como repartir sabiduría junto a su compañero y también multimillonario Charlie Munger en las reuniones anuales que ambos celebran desde 1973.

Como accionista y asistente frecuente a estas reuniones, vi y oí algunas cosas que esperaba y otras que no.

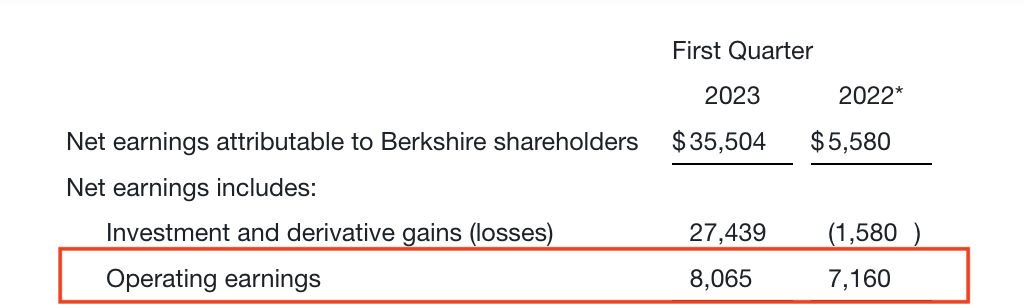

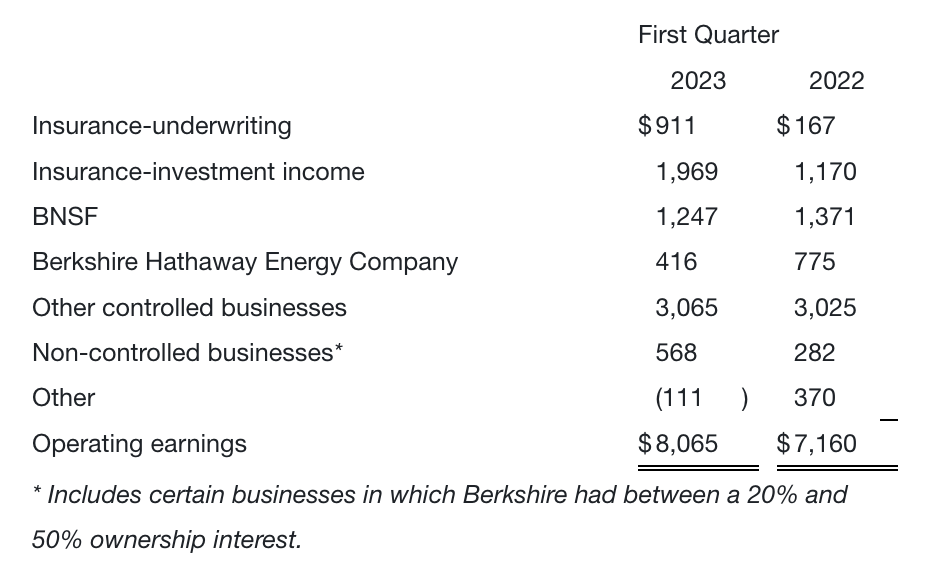

Aspectos financieros destacados de la reunión de Berkshire Hathaway de 2023:

- Los beneficios según las normas contables estadounidenses eran extremadamente volátiles. Berkshire es una empresa de inversión, y las ganancias y pérdidas no realizadas tienen un efecto desproporcionado en los beneficios oficiales GAAP de la empresa, que aumentaron aproximadamente 6 veces con respecto al trimestre anterior. Esta mejora se debió principalmente a las ganancias de inversión, pero éstas van y vienen. Los beneficios de explotación aumentaron un 12,6%. En eso se centra Berkshire.

- Mejores resultados en GEICO – antigua Compañía de Seguros de Empleados del Gobierno – impulsaron las ganancias de ingresos operativos de Berkshire. Las ganancias por suscripción -suscripción se refiere a los ingresos y pagos de pólizas de una aseguradora- y los ingresos por inversiones aportaron cantidades similares de beneficios, incluso cuando GEICO va a la zaga de compañías como Progressive en telemática, la tarificación personalizada que una aseguradora ofrece tras monitorizar el comportamiento de un cliente, por ejemplo a través de los datos de su teléfono móvil. Berkshire Hathaway Energy obtuvo beneficios mucho menores, y la compañía ferroviaria BNSF, ligeramente inferiores.

«En los 58 años que llevamos dirigiendo Berkshire, diría que ha aumentado mucho el número de personas que hacen tonterías».

Warren Buffett

Qué era previsible en la reunión de Berkshire Hathaway de 2023:

- Buffett y Munger eran optimistas sobre la economía estadounidense y sobre el capitalismo. Siempre lo son y siempre han tenido razón, al menos a largo plazo, que es el único periodo de tiempo que les importa. «Me encantaría nacer hoy (en EE.UU.)» dijo Buffett, tras señalar: «El mundo está enfocado de forma abrumadora en el corto plazo».

- Buffett y Munger se mostraron optimistas respecto al dólar estadounidense. «No veo ninguna opción para que ninguna otra moneda sea la moneda de reserva», dijo Buffett, señalando que las sugerencias de que el bitcoin podría desempeñar este papel eran «un chiste».

- Buffett y Munger se mostraron humildes y modestos sobre sus propias capacidades, al tiempo que elogiaban efusivamente a su equipo y expresaban optimismo sobre el futuro a largo plazo de Berkshire. Esto puede parecer un intento de aumentar la confianza de los inversores en la empresa cuando ellos ya no estén (Buffett tiene 92 años y Munger 99), pero siempre lo han hecho.

Lo que me sorprendió de la reunión de Berkshire Hathaway en 2023:

«Mi consejo para los inversores en valor: Acostúmbrense a ganar menos».

Charlie Munger

- Buffett y Munger han estado vendiendo acciones estadounidenses y chinas, y comprando bonos del Tesoro estadounidense. Si los hechos hablan más que las palabras, la decisión de Buffett y Munger de vender 13.900 millones de dólares en acciones (la capitalización bursátil de Berkshire es de 718.000 millones de dólares) en el primer trimestre aclara que son menos optimistas sobre el corto plazo que sobre el largo plazo. Berkshire recompró 4.400 millones de dólares de sus propias acciones, lo que significa que Buffett considera que la empresa está infravalorada.

- Munger se muestra cauto sobre el futuro de la inversión en valor. Incluso antes de la reunión anual, Charlie Munger había expresado que «la edad de oro de la inversión ha terminado» y, durante la reunión, dijo que los inversores en valor deberían «acostumbrarse a ganar menos.»

- Buffett es más optimista sobre la inversión en valor. «Charlie lleva diciéndome lo mismo todo el tiempo que nos conocemos», replicó.

- Buffett y Munger son críticos con el conflicto entre Estados Unidos y China, y ambos abogan firmemente por una cooperación económica pacífica. Esta parte no es sorprendente; Charlie Munger, en particular, ha sido un firme defensor de la inversión en China.

- Berkshire vendió la mayor parte de sus acciones de Taiwan Semiconductor, por valor de 5.000 millones de dólares, a pesar de que las tenía en su poder desde hacía menos de un año. Sin embargo, cuando se le preguntó por qué, Buffett se mostró inusualmente vago, diciendo que lo había «reconsiderado» y ofreciendo que preferiría una empresa similar en Japón o Estados Unidos. Buffett y Munger se mostraron muy optimistas sobre Japón, donde recientemente han ampliado sus posiciones en cinco conglomerados.

- A Buffett y Munger no les preocupa que la inteligencia artifical les quite el trabajo. Ambos creen que el mundo tiene demasiados administradores de inversiones (¡tienen razón!), pero aunque sus respuestas no mostraban un conocimiento profundo sobre la inteligencia artifical, y estoy seguro de que ambos admitirían que saben poco al respecto, personalmente estoy de acuerdo con esto.

- Munger está preocupado por el sector inmobiliario comercial. Y esta es probablemente la razón por la que no hemos visto a Berkshire Hathaway lanzarse a comprar bancos regionales estadounidenses tras las recientes emisiones, a pesar de que los reguladores estadounidenses han preguntado casi con toda seguridad a Berkshire si estaría interesada en hacerlo, como ya hizo tras la crisis financiera de 2008. El 80% de los préstamos inmobiliarios comerciales de EE.UU. están en manos de bancos pequeños y medianos, por lo que si Buffett y Munger están evitando los bancos (el año pasado vendieron la mayoría de los bancos excepto Bank of America), probablemente significa que temen que se produzcan más daños inmobiliarios inducidos por COVID.

- A Buffett y Munger les preocupa que los negocios de Berkshire tengan demasiado inventario ahora que el rebote de COVID ha terminado. Buffett cree que el periodo de «gasto extraordinario» que siguió a todos los estímulos económicos de la era COVID ha terminado.

¿Qué ocurrirá tras la muerte de Warren Buffett y Charlie Munger?

Creo que esta era la pregunta más importante en la mente de todos.

La junta de accionistas empieza tradicionalmente con una película divertida. La película de este año comenzó con videoclips de varios accionistas, año tras año, desde 1994, preguntando seriamente qué ocurrirá con Berkshire tras la muerte de Warren y Charlie. Todo el mundo se rió al ver estas preocupaciones planteadas hace casi 30 años.

Por supuesto, ahora que tienen 92 y 99 años, esta realidad se hace más real cada año.

Una de las preocupaciones es que, una vez que Buffett fallezca, sus acciones de clase A, que tienen 10.000 veces más poder de voto que las de clase B, más comunes, se conviertan en acciones B y se donen gradualmente a obras de caridad, dejando a la empresa vulnerable a los asaltantes corporativos.

Tuve una conversación con mi amigo Whitney TilsonEl presidente de la Comisión Europea, Warren Buffett, el mayor experto mundial en Warren Buffett y Berkshire Hathaway, habló a las puertas del CHI Health Center de Omaha (donde se celebró la reunión) sobre el riesgo de que, tras la muerte de Buffett, un asaltante de empresas pueda comprar acciones y dividir la empresa. Whitney no está preocupado; cree que las probabilidades sólo aumentarían del 0% al 1%.

La verdadera pregunta, en la que tanto Whitney como yo coincidimos, es cuánta «magia» quedará en Berkshire Hathaway cuando Warren y Charlie ya no esten. Como es bien sabido que Berkshire sólo compra las mejores empresas, los empresarios consideran que vender a Buffett es un honor, y a menudo aceptan un precio inferior al que obtendrían de otro modo, en consideración a los beneficios intangibles que les reporta una operación con Berkshire. Asimismo, como añadió Whitney, muchos directivos actuales son mayores pero deciden seguir trabajando por estos beneficios intangibles.

Los sucesores Greg Abel (Consejero Delegado), Ajit Jain (responsable de seguros), Todd Combs y Ted Weschler (responsables de inversiones cotizadas) están capacitados. Pero cuánto de la magia de Warren y Charlie podrán conservar es la verdadera cuestión para Berkshire Hathaway, y para sus inversores.

La casa de Warren Buffett

p.d. Como seguramente dirían Warren Buffett y Charlie Munger, el mejor momento para empezar a invertir fue hace años, y el segundo mejor momento para empezar es ahora. BBAE hace que empezar sea tan fácil como 1-2-3. Y una vez en marcha, le ayudamos a mantener su dinamismo ofreciéndole herramientas, recursos e información pertinentes, la palabra clave es relevanteEn lo que a mí respecta, soy de la opinión de que «más» no equivale a «mejor» información sobre inversiones, y mucho de lo que hay por ahí es perjudicial para la riqueza, para mantenerte en el buen camino y avanzar hacia tu jubilación, o para lo que sea que estés invirtiendo. Haga clic aquí para ver lo fácil que es abrir una cuenta