El gran secreto de 2024 escondido dentro de las acciones de los 8 magníficos

Si hubiera un tema de inversión para 2023, podría haber sido la IA, o los agonistas GLP-1 como Ozempic, o podría haber sido que ocho valores han sido responsables en gran medida de la rentabilidad cercana al 25% del S&P 500 hasta la fecha.

Los «Ocho Magníficos».

- Nvidia, subió 246%

- Meta, subió 183%

- Tesla, subió 131%

- Amazon, subió 77%

- Netflix, subió 64%

- Google, subió 57%

- Microsoft, subió 57%

- Apple, subió 53%

Datos de Google Finanzas

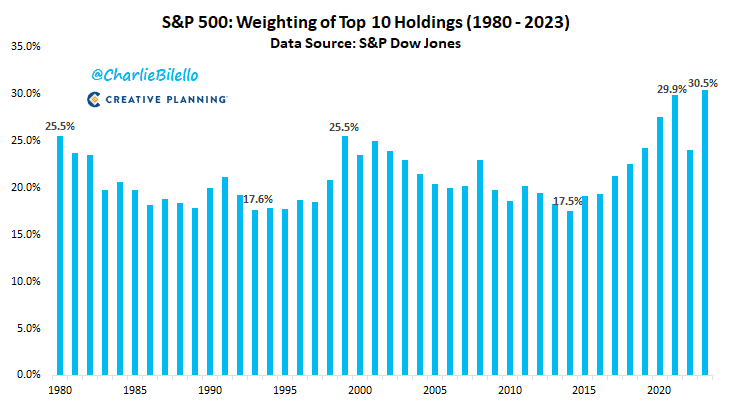

Esto es una anécdota porque no suele ser así. El gráfico de Charlie Bilello muestra el peso de los 10 valores más importantes del S&P 500 en una versión del índice ponderada por la capitalización bursátil.

Piénselo. De los aproximadamente 500 valores (el S&P 500 se reconstituye trimestralmente y no contiene estrictamente 500 valores al día), los 10 primeros -y 10 es sólo el 2% de 500- representan más del 30% de la potencia del índice.

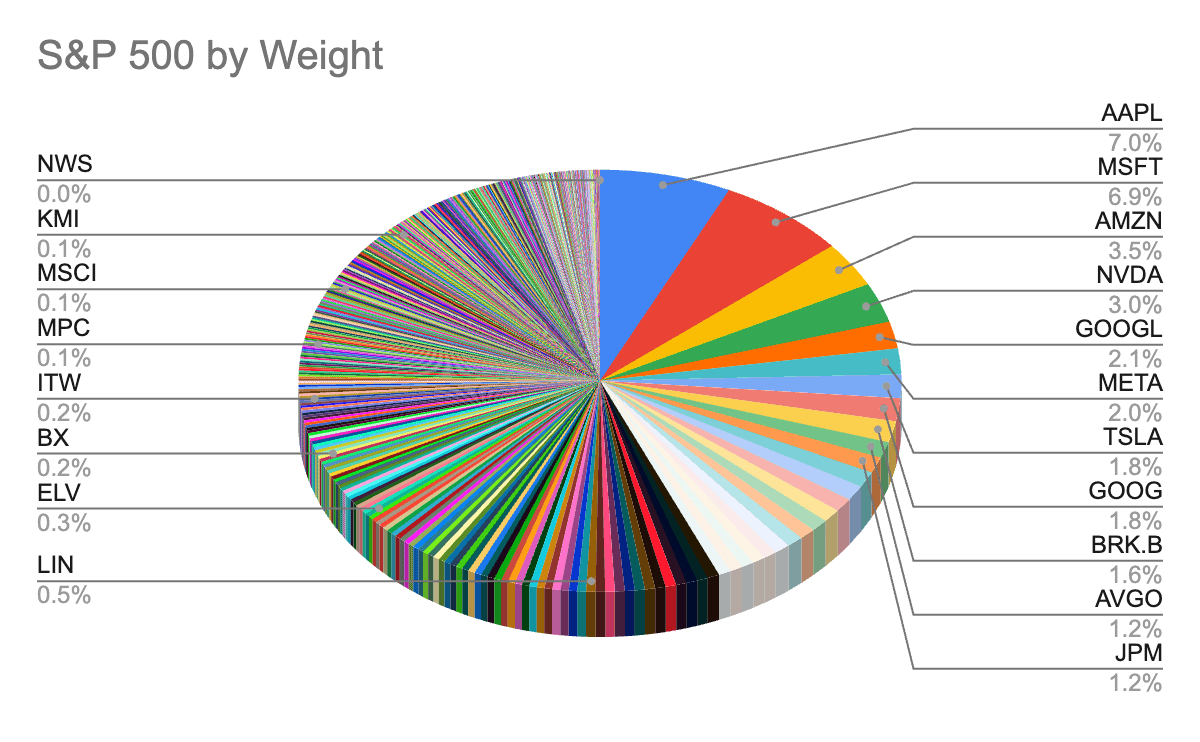

La parte izquierda de un gráfico circular de índices es casi un poco alucinante, pero, en cierto modo, eso refuerza la idea.

Si ha tomado alguna clase de estadística (o si puede imaginarse a un equipo profesional de baloncesto hablando con una clase de preescolar), sabrá que las medias y las medianas no representan necesariamente con exactitud a todos los componentes de una población.

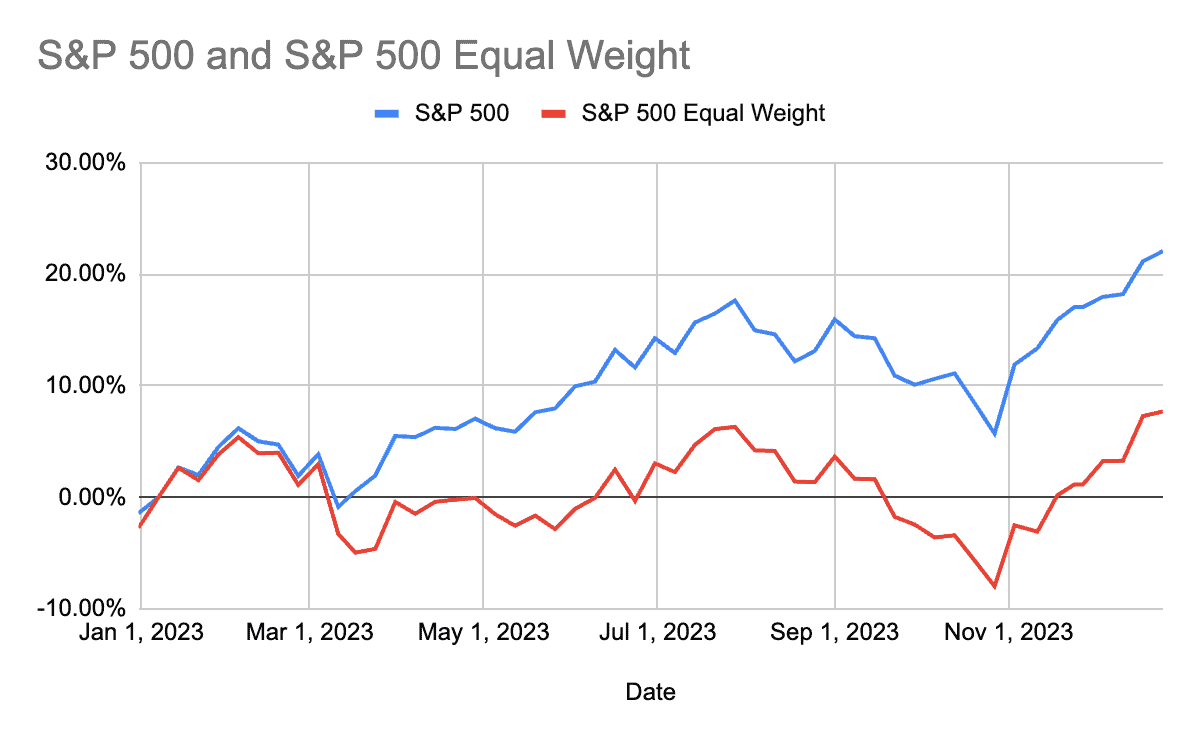

Este fenómeno es especialmente claro si se compara el S&P 500 ponderado por capitalización bursátil con una versión de igual ponderación:

El S&P 500 normal lo hizo mucho, mucho mejor.

Este predominio de los valores tecnológicos de gran capitalización fue bueno para mucha gente, ya que son muchos más los que poseen un fondo indexado ponderado por capitalización que uno de igual ponderación, y se ha demostrado que los grandes valores tecnológicos están muy extendidos entre los inversores minoristas.

Ahora, la mala noticia: no siempre funciona así, es decir, con los valores tecnológicos de gran capitalización proporcionando la mayor parte de los rendimientos.

Fuente: The Globe and Mail

Tuvimos una buena racha de acciones de dividendos no hace mucho, como hace referencia el título de Globe and Mail de 2017 anterior.

Y no hay que olvidar que tras la quiebra de las punto.com en 2001, lo que más repuntó fue el valor de pequeña capitalización, como ilustra este extracto de 2005 del New York Times.

Fuente: The New York Times

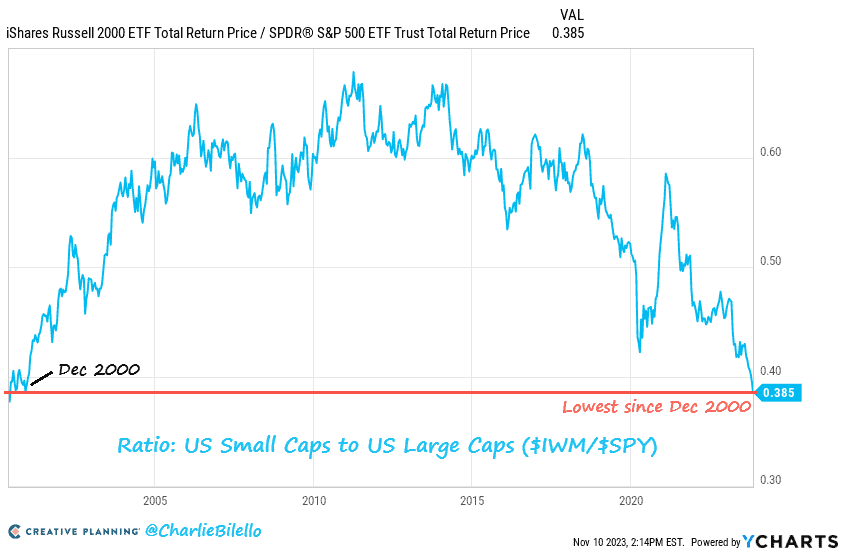

Y ya que estoy citando a Charlie Bilello, aquí hay un gráfico que mostró del dominio de la pequeña capitalización desde el año 2000 hasta aproximadamente 2011:

Fuente: Charlie Bilello

Estar en un mercado dominado por un determinado conjunto de factores (ya sea el tamaño (pequeña capitalización, gran capitalización, etc.), los dividendos, el sector, el crecimiento de las ventas, la valoración (PER alta o PER baja), o cualquier otra cosa) es como estar en medio de una tendencia de moda. En este momento, es difícil imaginar que alguna vez haya llevado algo distinto a lo que está de moda. Pero entonces, un día, mira hacia atrás y ve fotos antiguas suyas [insértese: flequillo de reina, salmonete, pantalones de paracaídas, pantalones de campana, etc.] y se ríe. Quizá usted también sienta un poco de verguenza.

Lo mismo ocurre con la inversión.

Cuando se está en medio de un conjunto de factores dominantes, es difícil imaginar que domine otra cosa, pero siempre aparecen factores diferentes, o al menos siempre lo han hecho.

Así pues, aunque un índice ponderado por la capitalización bursátil era sin duda el mejor lugar para estar en 2023 (al menos en el sentido de mercado global («beta» en el lenguaje académico)), no siempre lo será. De hecho, algunos analistas podrían argumentar que las cosas están preparadas para una reversión, después de tanto dominio de las grandes tecnológicas.

Entonces, ¿qué debe hacer?

Opción 1: Apostar por el próximo conjunto de factores prometedores. Por ejemplo, si los valores de crecimiento de gran capitalización han estado dominando, alguien podría apostar por un cambio de tendencia a favor de lo contrario: el valor de pequeña capitalización.

Opción 2: En lugar de sobreponderar uno o dos factores, busque una cesta de factores que hayan funcionado individualmente a lo largo del tiempo. En otras palabras, encontrar los vaqueros azules del mercado, algo que tiende a tener persistencia en el estilo.

Esto es lo que encontramos cuando tropezamos con una empresa llamada MarketGrader.

MarketGrader (como ya sabrá si ha visto nuestro contenido sobre nuestra reciente asociación) es una empresa de análisis de «beta inteligente» que crea índices basados en factores distintos de la capitalización bursátil. Ahora bien, esto no era especialmente necesario en 2023 (la capitalización bursátil era un factor favorecido, como acabamos de comentar), pero también, como acabamos de comentar, en muchos otros años, la capitalización bursátil no estaba tan «de moda», sino otra cosa.

MarketGrader utiliza una matriz de 24 factores diferentes, en su mayoría de carácter fundamental, para clasificar los valores según su atractivo. Y en los últimos más de 10 años, 47 de los 52 índices que ha creado han batido a sus índices de referencia.

Para el BBAE, MarketGrader creó tres índices personalizados, todos ellos con un rendimiento fantástico en pruebas retrospectivas a 15 años, y sobre los que puede leer más aquí.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. James posee acciones de Apple, Amazon, Netflix y Meta. BBAE no tiene ninguna posición en ninguna de las inversiones mencionadas.