Resumen semanal: El recorte de tipos de la Fed, el regreso de Trump, el mal ETF de Buffett y la próxima década de rendimientos bursátiles

Trump volverá a ser Presidente de EE.UU.

Obviamente, es la noticia más importante de la semana, incluso para los inversores, así que la menciono para que sepas por qué no la menciono: he publicado un artículo entero en el Blog BBAE sobre ello, así que consulta el artículo completo para enterarte de las cosas de Trump.

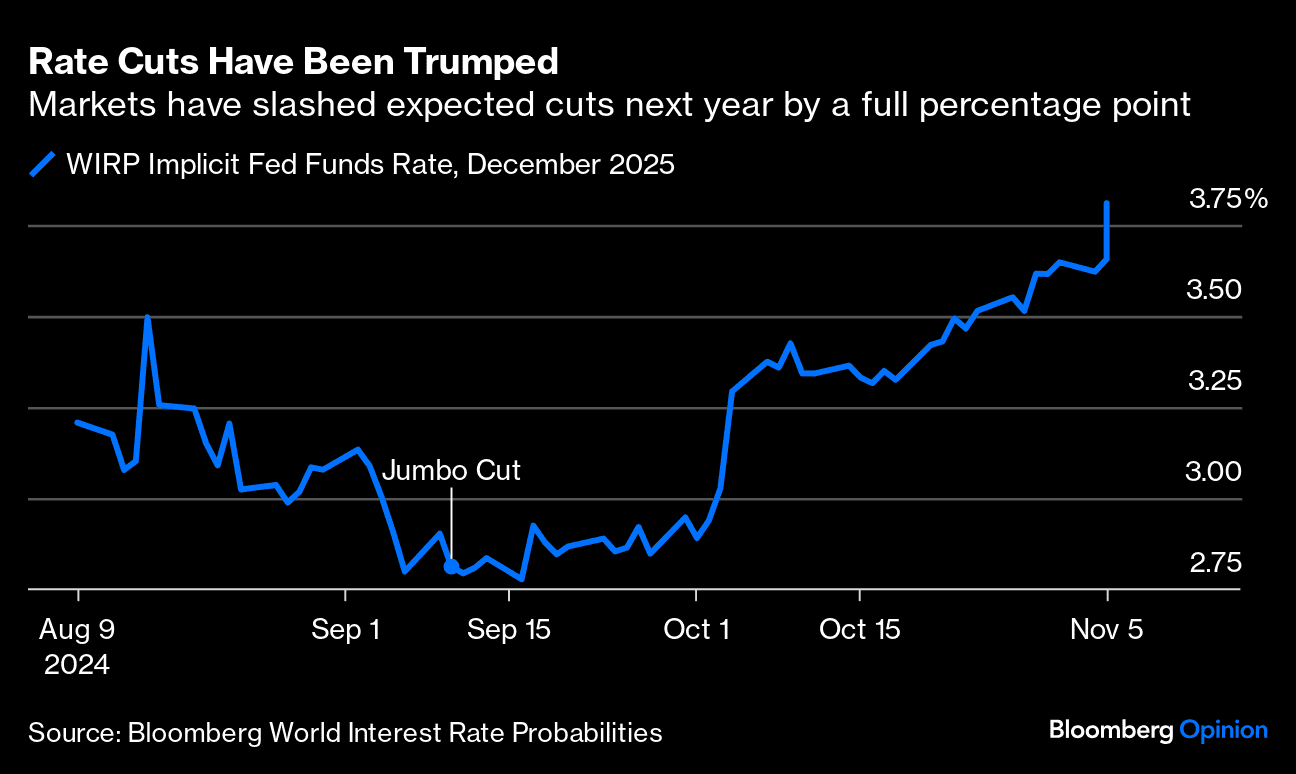

Recorte de tipos de la Fed

Con todo el mundo hablando de la victoria de Trump, es fácil olvidar que la gran noticia de la semana podría ser el recorte de un cuarto de punto de los tipos de interés por parte de la Reserva Federal.

Quizá no sea noticia, en el sentido de que todo el mundo se lo esperaba. Es bueno para las empresas de pequeña capitalización, que tienen mucha más deuda que las de gran capitalización (y una proporción mucho mayor de deuda a tipo variable; fueron machacadas por los tipos altos, por lo que las bajadas de tipos deberían ayudar a deshacer la carnicería).

En principio, es bueno para debilitar el dólar estadounidense, ya que unos bonos de menor remuneración -que, en teoría, se filtran desde unos tipos de los Fondos Federales más bajos, aunque esta teoría es discutida por algunos- significan una menor demanda de dólares para comprar bonos estadounidenses.

También es bueno para los mercados emergentes, que de facto deben pedir y devolver préstamos en dólares estadounidenses (porque «nadie» confía en sus monedas). Y es bueno para las acciones, porque unos tipos de descuento más bajos aumentan los valores actuales de los flujos de caja futuros.

Pero no podemos considerar este recorte de forma aislada, aunque el presidente de la Fed, Jerome Powell, diga que la Fed no está teniendo en cuenta las políticas previstas de Trump en este momento. (Y Jerome dice que no dejaría la Fed si Trump se lo pidiera).

Punto clave: Si Trump crea la inflación que el mercado espera que cree -por el aumento del gasto público, por el recorte de impuestos, por el aumento de los aranceles y, potencialmente, por la eliminación de cierta cantidad de mano de obra inmigrante mal pagada-, el trabajo de Jerome Powell se hace más difícil, en el sentido de que podría volver la inflación que tanto le ha costado domar.

Traducción: Espera menos recortes de tipos en el futuro; la probabilidad de «más altos durante más tiempo» es en sí mayor (y probablemente durante más tiempo).

La peor idea de ETF de la historia, o una de ellas

Una perspectiva: En una señal de que el mercado de ETF está alcanzando nuevos mínimos, ahora tenemos esto: el ETF Kick BRK 2X Diario Objetivo Largo (NYSE: $BRKX).

El objetivo de este ETF es proporcionar el 200% de los rendimientos diarios de Berkshire Hathaway (NYSE: $BRK.B).

Que levante la mano quien tenga alguna idea de por qué una persona razonable querría esta ETF.

Antes de que digas: «Es sólo por diversión, tío» considera esto: Warren Buffett y su antiguo socio Charlie Munger -quizás las dos personas más respetadas en el mundo de la inversión durante su mandato- han diseñado Berkshire como un vehículo de inversión para inversores a muy, muy largo plazo.

Acude a una reunión anual en Omaha, como he venido haciendo durante años, y no sólo conocerás a personas que han mantenido Berkshire durante más de 30 años y no tienen intención de vender -este tipo con el que hablé literalmente no va a vender nunca-, sino que verás que prácticamente todo el espíritu de Berkshire es el largoplacismo.

Berkshire es también un conglomerado diversificado, cuyos movimientos diarios se verán amortiguados por el hecho de tener tantas piezas haciendo zigzag de un lado a otro. (Dicho esto, el S&P 500 también está diversificado, y eso no impide que los ETF apalancados salten de él).

Supongo que ése es mi punto: ¿Cuál es la lógica de apostar -llamémoslo así- por los rendimientos diarios de un conglomerado de inversiones cuyos gestores internos e inversores externos no prestan atención a los movimientos a corto plazo?

No estoy respaldando los ETF diarios apalancados, pero algo como un ETF apalancado de Nvidia tendría sentido al menos para los apostantes: La acción es volátil, y también está fuertemente impulsada por un elemento de impulso o psicología de grupo. Berkshire no es ni lo uno ni lo otro.

No sólo es un ETF apalancado, que no me entusiasma, sino que es un ETF apalancado cuya inversión subyacente no se ajusta al perfil. Además, me parece casi un sacrilegio hacer esto a Berkshire en particular.

Otra perspectiva: Como escribí en el Blog de BBAE hace varios meses, aunque se dice que los ETF apalancados son sólo para operadores diarios (el 95% de los operadores diarios pierden dinero según un estudio, por si te estás haciendo una idea), si compras y mantienes un ETF apalancado que suba a largo plazo, puedes disfrutar de rendimientos extremadamente altos.

Ahora bien, los rendimientos dependen mucho de la trayectoria y experimentan una volatilidad desgarradora (léase: caídas. Nadie que tenga una acción se ha quejado nunca de un repentino repunte al alza) muchas veces a lo largo del camino.

(Una vez más, comprar y mantener es un uso hipotético, fuera de lo habitual, de los ETF apalancados diarios. Si sus inversiones subyacentes bajan o incluso se mantienen planas, puedes perder la camisa).

Ergo, si de verdad eres de los de largo plazo, nunca, jamás, vendas y crees de verdad en Berkshire a largo plazo, ¡puedes ser un candidato perfecto para un ETF diario 2x Berkshire!

Estoy bromeando, y nada de lo que digo es un consejo de inversión. Lo que quiero decir es que, irónicamente, los mejores rendimientos de los ETF apalancados diarios proceden de comprarlos y mantenerlos sin etiqueta, y quizá no haya un grupo de inversores más dispuesto a comprar y mantener en las buenas y en las malas que los inversores de Berkshire.

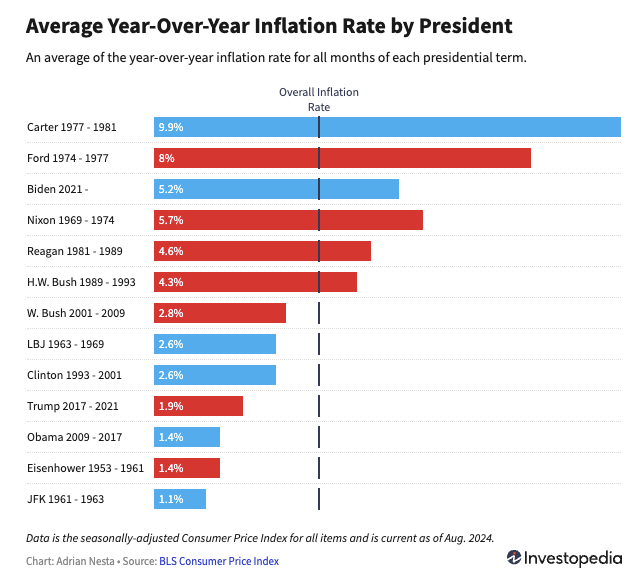

Los presidentes no controlan los mercados

Aunque me gusta Investopedia, realmente no me gustan los artículos como éste. Es muy fácil superponer las condiciones económicas a quienquiera que esté en la Casa Blanca. Desde luego, es posible que un presidente estadounidense aplique políticas que muevan una economía: Reducir los impuestos y aumentar el gasto público, por ejemplo, pueden estimular la economía.

Pero, ¿qué pasa si se pide prestado mucho dinero? Suponiendo que ese dinero se gaste, es de suponer que también estimula la economía a corto plazo. Pero intuitivamente, crea una obligación de la que «alguien más adelante» tendrá que hacerse cargo.

También hay un desfase temporal en muchas decisiones económicas. Por ejemplo, Javier Mieli, doctor economista y actual presidente de Argentina, es un gran partidario de «asumir el dolor» ahora con planes de austeridad para reducir masivamente el despilfarro gubernamental -algo así como 35%-40% de argentinos han sido empleados por el gobierno, lo que no parece sostenible- y reconstruir la credibilidad soberana tras años de patear latas. Las acciones de Milei han enviado a Argentina a la recesión y han aumentado la pobreza -como prometió-, pero la mayoría de los argentinos le votaron porque saben que en realidad no está causando el dolor económico: El «dolor» lleva décadas en la economía, en forma de energía potencial. El plan de Milei, si funciona, pretende sacar el dolor del sistema para que Argentina pueda reconstruirse de forma creíble.

Con estas advertencias, he aquí la inflación por presidente de EEUU, según Investopedia:

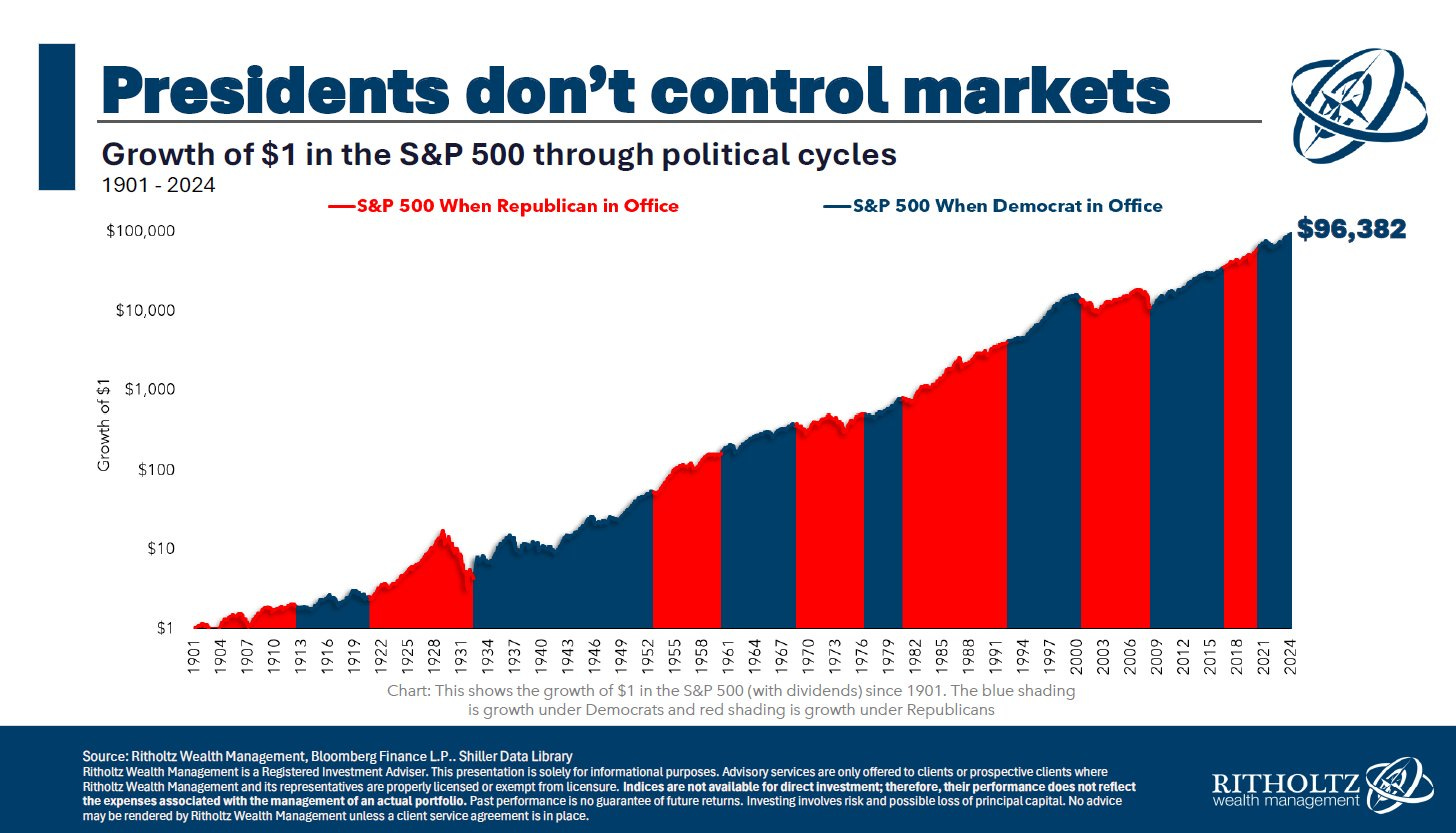

Y en un gráfico de la firma de Barry Ritholtz que Sam Ro de Tker.co mostró en su boletín, si has sido un inversor a largo plazo, quién sea el presidente no ha supuesto históricamente una gran diferencia. Para mí, esto es algo bueno.

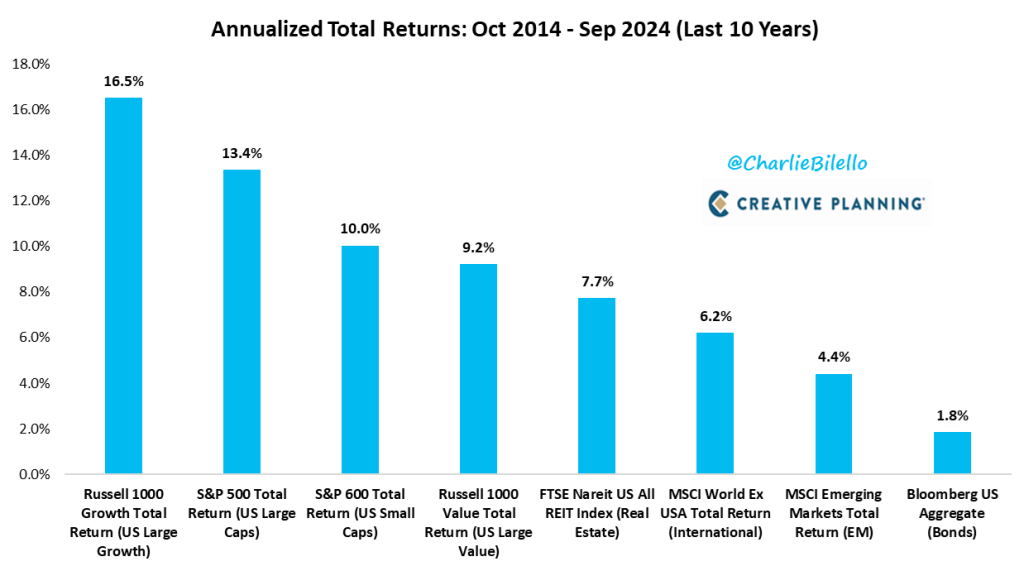

Era una década estadounidense de gran capitalización (crecimiento)

Sabíamos que lo era, pero ahora podemos ver que lo era. Charlie Bilello, de Creative Planning, ha mostrado lo bien que lo han hecho los valores estadounidenses de gran capitalización durante los últimos 10 años, y lo mal que lo han hecho los mercados emergentes (aproximadamente ¼ del rendimiento de los valores estadounidenses de gran capitalización). Sabíamos estas cosas, pero este gráfico muestra realmente algo de perspectiva.

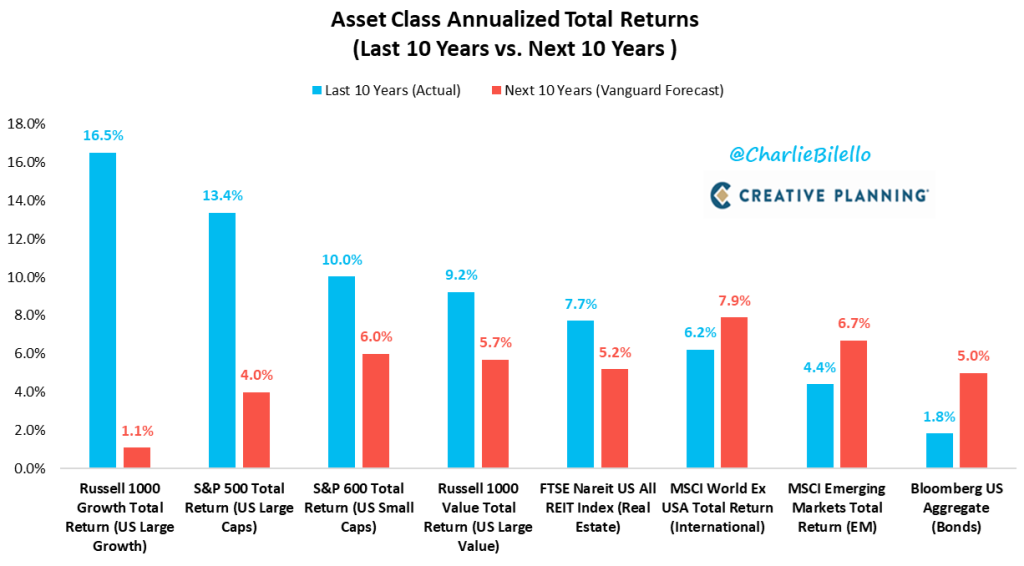

Si el dólar sigue caro, espero que los mercados emergentes sigan obteniendo malos resultados. Las pequeñas capitalizaciones deberían repuntar, tradicionalmente hablando, con la caída de los tipos. ¿Y el valor? No puedo imaginarme que no vuelva nunca, pero dado que la gente lleva más de una década pidiendo erróneamente el retorno del valor (lo mismo para los mercados emergentes, por cierto), no voy a hacer ninguna predicción.

Sin embargo, Vanguard sí lo hace, y predice casi lo contrario de lo que ha estado de moda en los últimos 10 años, bonos excluidos.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.