El mercado de IPO: La historia de 2023 y las expectativas para 2024

2021 fue un año récord para las IPO estadounidenses, con más de 1.000 empresas que salieron a bolsa, incluidas las SPAC. Sin embargo, en 2022, el mercado estadounidense de IPO experimentó una importante ralentización debido a diversas condiciones de mercado difíciles, como la elevada inflación, la subida de los tipos de interés y la inestabilidad geopolítica. Esta tendencia descendente continuó en 2023, año en el que sólo se produjeron un puñado de IPO notables. En este artículo, profundizaré en los resultados del mercado de IPO de 2023 y analizaré las perspectivas para 2024.

El panorama de las IPO en EE.UU. en 2023

En 2023, 124 empresas salieron a bolsa por la vía tradicional (excluidas las SPAC). El año empezó con lentitud, pero en el segundo semestre se produjo un repunte de IPO notables. ARM, empresa británica de semiconductores, debutó en bolsa en septiembre, convirtiéndose en la mayor IPO del año. Arm recaudó con éxito 4.900 millones de dólares estadounidenses y se disparó casi un 25% en su debut bursátil, cerrando a 63,4 dólares por acción. Además de Arm.

Otras IPO destacadas fueron Instacart, una plataforma de reparto de comestibles, que salió a bolsa con una valoración significativamente inferior a su máximo durante la pandemia.

Klaviyo, una empresa tecnológica especializada en automatización de marketing integrada en IA, también hizo una entrada significativa con una valoración de 9.200 millones de dólares.

Birkenstock, el emblemático fabricante de calzado alemán, entró en el mercado con una valoración de 9.300 millones de dólares, lo que supuso una importante transición de una empresa familiar a estar respaldada por empresas de capital riesgo e inversores notables.

Kenvue, anteriormente la división de salud del consumidor de Johnson & Johnson, también completó su salida a bolsa en mayo de 2023.

Resumen de las 5 mayores IPO de 2023

| Símbolo | Nombre de la empresa | Ingresos de la IPO | Precio de IPO | Precio actual | Ganancia |

| ARM | Arm Holdings | 4.9B | $51.00 | $72.20 | 39.61% |

| KVUE | Kenvue Inc | 3.8B | $22.00 | $21.22 | -3.55% |

| BIRK | Birkenstock Holding | 1.48B | $46.00 | $46.80 | 1.74% |

| KVYO | Klaviyo Inc | 576M | $30.00 | $28.59 | -4.70% |

| CART | Maplebear Inc | 660M | $30.00 | $23.39 | -22.03% |

Cifras de rendimiento al cierre del mercado el 21 de diciembre de 2023

Las 5 IPO más rentables de 2023 (con una capitalización superior a 1.000 millones de dólares)

| Símbolo | Nombre de la empresa | Rentabilidad desde la IPO |

| SKWD | Skyward Specialty Insurance Group | 126.80% |

| GPCR | Estructura Terapéutica | 120.00% |

| NXT | Nextracker Inc. | 105.75% |

| CAVA | CAVA Group Inc | 94.36% |

| RYZB | RayzeBio Inc | 55.28% |

Cifras de rendimiento al cierre del mercado el 21 de diciembre de 2023

De las 124 IPO de 2023, sólo 30 cotizan por encima de su precio de salida a bolsa, ofreciendo rendimientos positivos a los inversores.

En 2023 también se produjo un resurgimiento de las cotizaciones directas, tras una breve pausa en 2022, cuando sólo una empresa eligió este método para salir a bolsa. Esta tendencia, popularizada inicialmente por Spotify en 2017, ha ido ganando impulso anualmente. Este año, las siguientes empresas salieron a bolsa mediante cotización directa: Surf Air Mobility (SRFM), Courtside Group (PODC) y reAlpha Tech (AIRE).

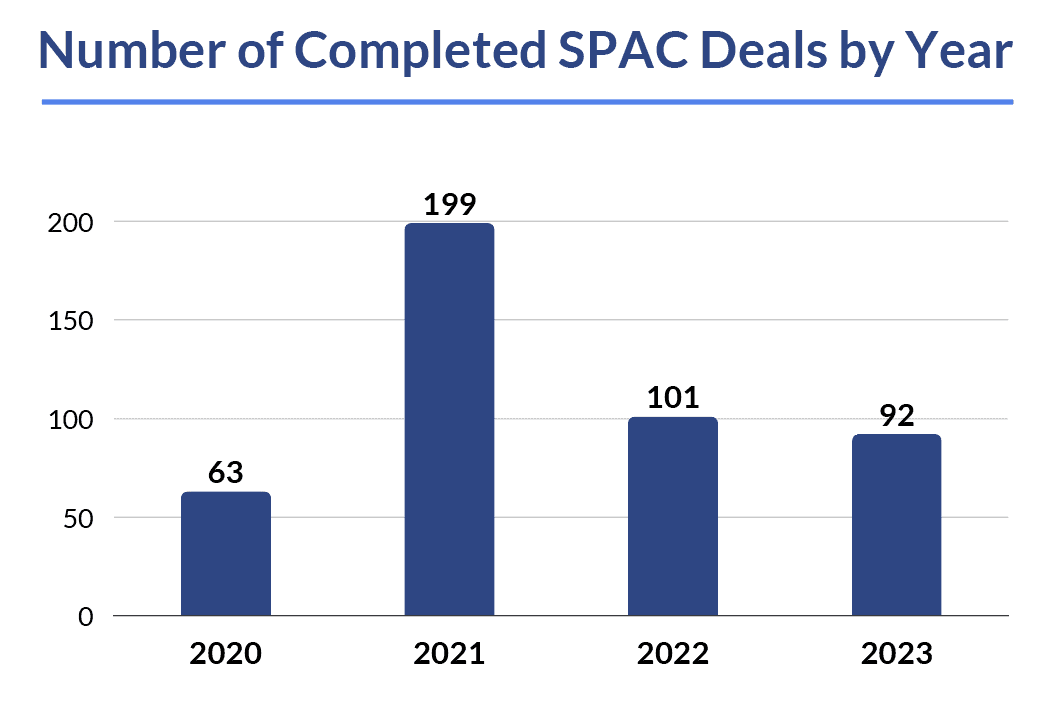

Por el lado de las SPAC, 92 empresas completaron con éxito fusiones y cotizaron en mercados públicos, un descenso respecto a las 199 y 101 operaciones completadas en 2021 y 2022, respectivamente. El año se caracterizó por un gran número de operaciones de SPAC pendientes que no pudieron concluirse y numerosas rescisiones de operaciones de SPAC.

Las mayores operaciones de SPAC completadas fueron VinFast, una empresa vietnamita de vehículos eléctricos que salió a bolsa en el mercado estadounidense con una valoración de 23.000 millones de dólares y experimentó una importante volatilidad en el precio de sus acciones tras la fusión, y Better, un prestamista hipotecario digital que salió a bolsa con una valoración de 7.000 millones de dólares y vio cómo el precio de sus acciones se desplomaba un 93% en su primer día de cotización.

Más del 90% de las empresas que salieron a bolsa a través de SPAC en 2023 cotizan actualmente por debajo de su precio de salida a bolsa.

En general, el mercado estadounidense de IPO en 2023 demostró una mezcla de optimismo cauto y desafíos, con una diversa gama de empresas entrando en el mercado público en medio de diversos grados de éxito y recepción del mercado.

Repunte a la vista: Perspectivas prometedoras para 2024

Según las tendencias recientes y los indicadores del mercado, es muy posible que en 2024 se produzca un resurgimiento de las ofertas públicas iniciales en el mercado bursátil estadounidense, superando la actividad relativamente moderada de los dos últimos años. Varios factores contribuyen a estas perspectivas optimistas:

- Mejora de las condiciones del mercado: A pesar de las recientes dificultades, el mercado bursátil en general ha demostrado una notable resistencia y estabilidad, y los principales índices han registrado impresionantes rendimientos positivos. En diciembre, el índice S&P 500 alcanzó un nuevo máximo histórico, impulsado por la notable rentabilidad del 240% de Nvidia en lo que va de año y el sólido comportamiento de otros grandes gigantes tecnológicos como Meta, Tesla, Apple y Amazon. Es probable que esta mejora de la confianza del mercado anime a más empresas a plantearse salir a bolsa, sobre todo a las que han estado esperando mejores condiciones.

- Confianza boyante de los inversores: A pesar de las dificultades económicas, la confianza de los inversores en la trayectoria a largo plazo de la economía estadounidense sigue siendo relativamente alta. Estas perspectivas positivas se traducen en un mayor apetito por nuevas oportunidades de inversión, incluidas las IPO, ya que los inversores buscan diversificar sus carteras y aprovechar las perspectivas de crecimiento.

- Posible bajada de tipos: La Reserva Federal ha sugerido la posibilidad de pausar las subidas de tipos de interés e incluso iniciar recortes en 2024. La estabilización de los tipos de interés crearía un entorno favorable para las IPO al reducir el coste del capital.

Posibles IPO a tener en cuenta en 2024

Según las previsiones, el mercado de IPO cobrará impulso en 2024, tras un año lento en 2023. Se rumorea que varias empresas de renombre están considerando la posibilidad de salir a bolsa el año que viene, y los inversores están ansiosos por entrar en acción.

Estas son algunas de las posibles IPO que habrá que seguir en 2024:

- Shein, una empresa china de moda rápida que se ha convertido en uno de los minoristas más populares del mundo. La empresa estaba valorada en 66.000 millones de dólares después de aumentar 2.000 millones de dólares en el primer semestre de 2023, según informó Reuters en noviembre que la empresa había presentado una solicitud confidencial para cotizar en bolsa en los Estados Unidos. Se espera que la salida a bolsa de Shein se produzca en algún momento de 2024.

- Reddit, la popular plataforma de medios sociales, también estaría considerando una oferta pública inicial (IPO) en un futuro próximo. Aunque no se ha anunciado una fecha oficial para la salida a bolsa, se espera que tenga lugar a principios de 2024.

- Skims, la icónica marca de ropa moldeadora de Kim Kardashian, también está estudiando la posibilidad de salir a bolsa en 2024. Este año, la empresa recaudó 270 millones de dólares en una ronda de financiación, valorándola en 4.000 millones.

Por el lado de las SPAC, se espera que algunas fusiones anunciadas se cierren en 2024:

- Trump Media & Technology Group (TMTG), plataforma de medios sociales fundada por el expresidente de Estados Unidos Donald Trump, ha firmado un acuerdo para salir a bolsa con una sociedad de adquisiciones con fines especiales, Digital World Acquisition Corp. (Nasdaq: DWAC). Esta medida ha captado la atención de los inversores y los medios de comunicación. Esta operación es actualmente la operación SPAC activa más antigua. El acuerdo definitivo se anunció en octubre de 2021, pero la empresa se enfrentó a varios retos, lo que le impidió cerrar la transacción con éxito. A pesar de las dificultades, los inversores siguen apostando por el éxito de la operación, por lo que las acciones de DWAC cotizan con una prima del 70% sobre su valor liquidativo.

- Oklo, empresa estadounidense de tecnología nuclear avanzada, ha llegado a un acuerdo con AltC Acquisition Corp (NYSE: ALCC), una SPAC cofundada y dirigida por Sam Altman, de OpenAI. Si desea saber más sobre este acuerdo, puede consultar mi análisis en profundidad de la transacción haciendo clic aquí.

- Lotus Tech, fabricante mundial de vehículos eléctricos de lujo, ha anunciado su acuerdo de fusión SPAC a principios de 2023 con L Catterton Asia Acquisition Corp, un SPAC que cotiza en Nasdaq (NASDAQ: LCAA). La operación valora la empresa en 5.400 millones de dólares. La empresa ha anunciado recientemente que ha conseguido 870 millones de dólares de inversión privada en capital público («PIPE») para la operación, cuyo cierre está previsto para 2024.

El mercado de IPO de EE.UU. en 2023 fue heterogéneo y se caracterizó tanto por los retos como por las oportunidades. Aunque el comportamiento general fue desigual, el aumento de OPI notables en la segunda mitad del año, unido a las prometedoras perspectivas para 2024, sugiere que el mercado puede estar a punto de repuntar. Tanto los inversores como las empresas anticipan con entusiasmo un año más fuerte para el mercado de IPO en 2024, con el potencial de un resurgimiento de la actividad impulsado por la mejora de las condiciones del mercado, el aumento de la confianza de los inversores y la posibilidad de recortes de los tipos de interés.