Inversores, tenemos una discrepancia.

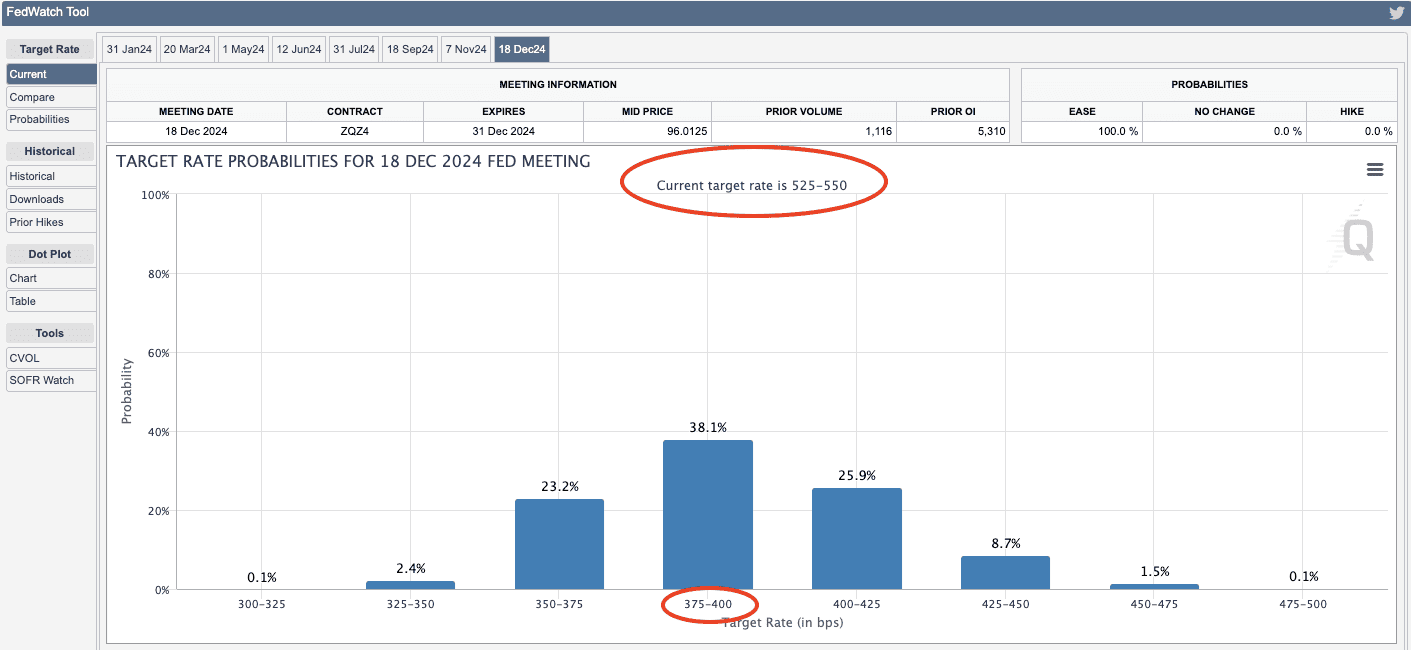

En una esquina está la Reserva Federal, que prevé recortar su tipo de interés de los fondos federales tres veces en 2024 (los recortes suelen producirse en incrementos de un cuarto de punto). Ello supondría una reducción total de 0,75 puntos porcentuales de la banda de tipos de interés de los fondos federales, que actualmente se sitúa entre el 5,25% y el 5,50%*.

Con esos tres recortes de 25 puntos básicos, Estados Unidos terminaría 2024 con los tipos de los fondos federales entre el 4,5% y el 4,75%.

En la otra esquina está el mercado, que no cree a la Fed (irónicamente, sobre el propio comportamiento de la Fed). La herramienta FedWatch de CME imputa las expectativas de tipos a partir del mercado de futuros del Fed Fund, y la barra más grande del histograma espera tipos del Fed Fund del 3,75% al 4% para la reunión de la Fed del 18/12/2024.

El mercado espera aproximadamente el doble de recortes que la Fed. Y los bancos de Wall Street tienen sus propias expectativas, siendo UBS actualmente el más pesimista , con 275 puntos básicos de recortes previstos.

Preguntas sobre los tipos de interés:

- ¿Quién tiene razón?

- ¿Cómo afectan los tipos de interés al mercado bursátil?

- ¿Qué debe hacer, si es que debe hacer algo?

*Para los que no conozcan la mecánica de la Reserva Federal, el tipo de interés de los fondos federales es el tipo de interés que los bancos que participan en el sistema de la Reserva Federal (que incluye todos los bancos nacionales y algunos bancos estatales si cumplen los requisitos y deciden adherirse; aproximadamente ⅓ de los bancos estadounidenses forman parte del sistema, aunque esta minoría probablemente controla la mayor parte de los depósitos) se cobran unos a otros en los préstamos a un día para cumplir los requisitos de reservas mínimas. La Reserva Federal, a diferencia de muchos otros bancos centrales, técnicamente no fija su tipo de interés de referencia, sólo anima a los bancos a hacerlo. Desde que la Reserva Federal empezó a pagar intereses sobre los depósitos, esto se ha vuelto más fácil, porque los prestamistas potenciales pedirán a los prestatarios potenciales al menos el tipo de depósito de la Reserva Federal.

Respuestas sobre los tipos de interés:

- La economía es una ciencia social, y cuando se ven muchas personas inteligentes y bien informadas con opiniones muy dispares sobre un tema, es señal de que nadie sabe realmente, al menos de forma concluyente.

- Hablemos y, mientras lo hacemos, (3) puede responderse implícitamente.

Unos tipos de interés más altos ralentizan una economía al aumentar el coste de los préstamos, y unos tipos de interés más bajos la aceleran al hacer que los préstamos sean más asequibles. Los bancos centrales se centran sobre todo en esto.

Matemáticamente, unos tipos de interés más altos reducen el valor de las empresas al disminuir el valor actual de los beneficios futuros. En un modelo de flujo de caja descontado, cada beneficio futuro esperado se divide por la cantidad (1 + tipo de descuento)número de años en el futuro.

| El tipo de descuento es en sí mismo una estimación que incluye tanto el coste de oportunidad (es decir, lo que se podría ganar en bonos del Estado) como el riesgo único de la inversión. Curiosamente, como publicó en 2011 John Cochrane, de la Institución Hoover de Stanford, y la Oficina Nacional de Investigación Económica de Estados Unidos, las variaciones en las expectativas de los tipos de descuento pueden ser más responsables de las diferencias en las cotizaciones bursátiles que las variaciones en los flujos de caja futuros. En otras palabras, los precios de las acciones varían menos porque un analista espera que los ingresos de Tesla alcancen los 250.000 millones de dólares y otro cree que llegarán al billón de dólares (los ingresos reales de Tesla apenas llegan ahora a los 100.000 millones de dólares). Según Cochrane, la variación de las cotizaciones bursátiles se debe más bien a las diferentes opiniones sobre la probabilidad de que se produzca lo que aparentemente es un resultado semiconsensuado en el mercado. |

Si proyectamos una empresa muy sencilla para que obtenga un único flujo de caja de 100 dólares en 10 años, y suponemos una tasa de descuento del 10%, esa empresa vale ahora 38,55 dólares.

Si baja la tasa de descuento al 6%, vale 56,45 dólares.

Esto es matemática de «economía real».

Si la economía real es un perrito caliente -sólo la parte de la carne-, la bolsa sería eso más un «bollo» de percepción y anticipación.

La carne importa. Por ejemplo, los bancos centrales recortaron los tipos y los mantuvieron bajos tras la Gran Crisis Financiera de 2008-2009, y los mercados bursátiles (especialmente el estadounidense) se comportaron en gran medida bien durante ese periodo de tipos bajos. Como era de esperar, las biotecnológicas y las empresas en fase inicial de crecimiento, cuyos principales flujos de caja previstos se sitúan muy lejos en el futuro (y, por lo tanto, son las más castigadas por los tipos altos), obtuvieron muy buenos resultados durante más de 13 años, y se vieron perjudicadas en 2022 cuando la Reserva Federal subió los tipos 11 veces.

Investigador de la Fed: 1 punto básico de subida de los tipos del Tesoro = 3,5 puntos básicos de caída bursátil

Y hay investigaciones (algunas poco citadas; esta sólo tiene una cita) para apoyar que la subida de tipos es mala para la renta variable: Según Chris Cotton, del Banco de la Reserva Federal de Boston que cada aumento de 1 punto básico del tipo del Tesoro a cinco años hace bajar las cotizaciones bursátiles unos 3,5 puntos básicos.

Así, si los tipos a cinco años subieran, por ejemplo, del 4% al 5%, las cotizaciones bursátiles caerían un 3,5%.

Sin embargo, el pan también importa.

Gran parte de la evidencia empírica (aunque más granular en muchos casos) sobre acciones y tipos de interés muestra lo contrario.

BlackRock: Lo sentimos, pero las acciones suben tras las subidas de tipos

BlackRock descubrió que, desde 1995, el S&P 500 subió un 3,2% en los tres meses siguientes a subidas de tipos de 50 puntos básicos.

Eso es contraintuitivo.

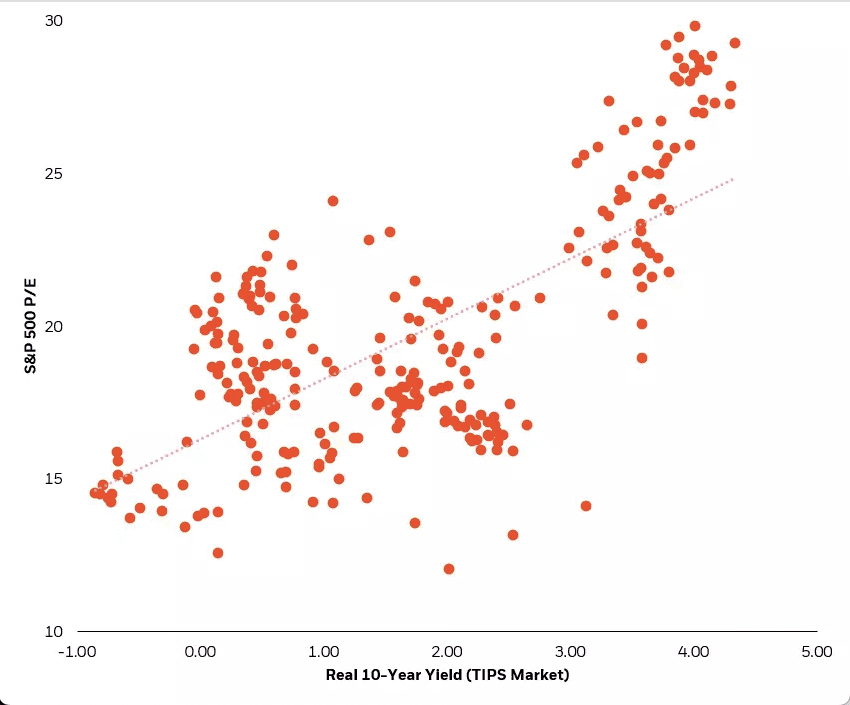

Hablando de contraintuitivo y hablando de BlackRock, este artículo de Russ Koesterich tiene el siguiente gráfico, que muestra los rendimientos a 10 años ajustados a la inflación frente a los ratios PER del S&P 500 desde 1997 hasta 2020.

La línea de regresión muestra que a tipos de interés más altos corresponden coeficientes de PER más altos. El PER es una fracción, por lo que el PER puede subir porque los inversores están pagando más por los mismos beneficios, o puede subir porque los beneficios cayeron y los inversores pacientes mantuvieron la fe al no bajar el precio de las acciones.

Algunas investigaciones han demostrado que la historia de «los tipos al alza perjudican a las acciones» es una historia de numerador (es decir, los tipos afectan a las finanzas de las empresas), así como una historia de denominador (es decir, diferentes tipos de descuento), y los efectos de numerador pueden explicar una parte de esto. Pero, aún así, es inesperado.

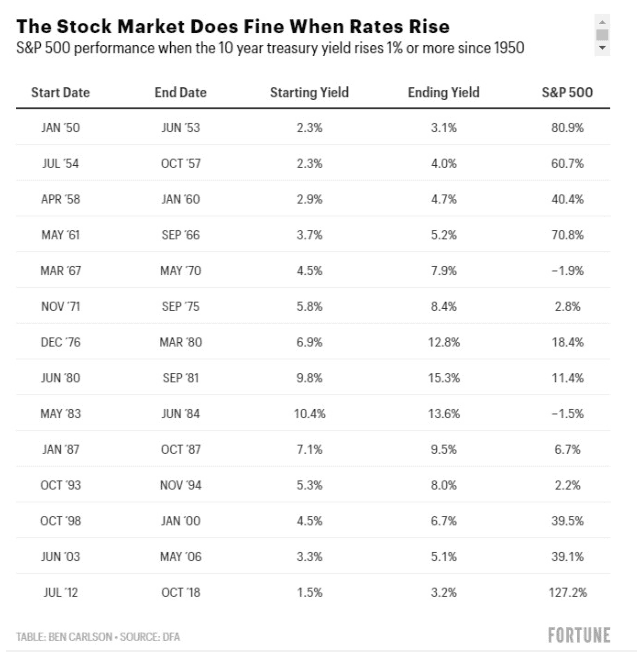

¿Quiere más? He aquí una tabla de Ben Carlson, que actualiza una publicada originalmente por Jack Bogle (como se encuentra en este artículo de Investing.com por Lance Roberts):

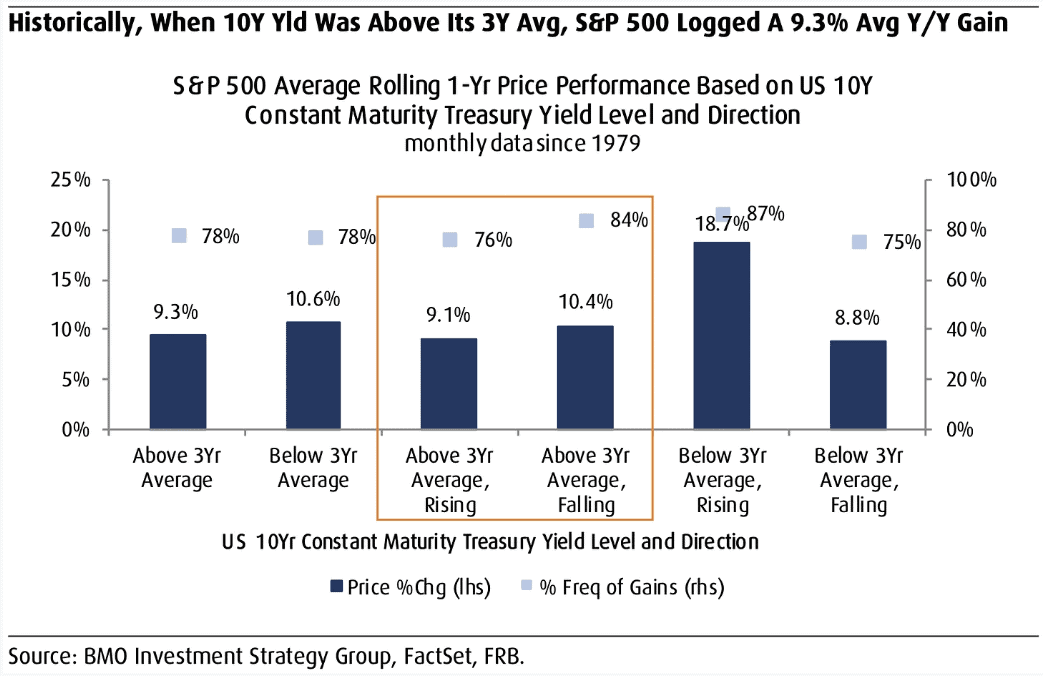

Sam Ro, que publica Tker.co, compartió recientemente algunos datos de BMO Investment Strategy Group. Uno de ellos es que, entre 1979 y 2022, durante los ciclos de subidas de tipos, el S&P 500 ha subido un 10,7% anual de media.

¿Por qué nadie puede dar una respuesta definitiva sobre las acciones y los tipos de interés?

Si ha llegado a este artículo buscando una orientación clara, exacta y específica sobre cómo se comportan las acciones cuando se mueven los tipos de interés, le pido disculpas. De hecho, la cuestión es que no existen orientaciones claras, exactas y específicas sobre este tema.

Desde el punto de vista de los datos, no hemos tenido tantos periodos de subidas de tipos en la economía moderna estadounidense, en primer lugar, y cada uno es un poco diferente. Y una de mis teorías favoritas es que, dado que el mercado de valores se anticipa, las «malas noticias» de las subidas de tipos tienden a afectar a los valores antes de que se produzcan, y al menos durante el final de los periodos de subidas de tipos, los inversores también se anticipan a los periodos de bajadas de tipos y los tienen en cuenta. Sólo son conjeturas. Es probable que se haya estudiado en alguna parte.

Buenas noticias para los inversores: Según Yahoo Finanzas, los picos de subidas de tipos de 1995, 2006 y 2018 fueron seguidos cada uno por un año de ganancias superiores al 20%.

Para una versión atenuada de esto, volvamos a canalizar a Sam Ro, que a su vez canalizó el gráfico de BMO Investment Strategy que muestra que desde 1979, cuando los tipos han estado por encima de su media de tres años y luego empiezan a bajar, la rentabilidad media del S&P en el año siguiente es del 10,4%.

Un 20% o un 10,4% sería una rentabilidad decente, sobre todo después de un año en el que el S&P 500 ganó un 26%.

¿Qué significan para los inversores unos tipos de interés al alza o a la baja?

Dados los datos suficientes, lo que quieras que hagan.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y las rentabilidades pasadas no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.