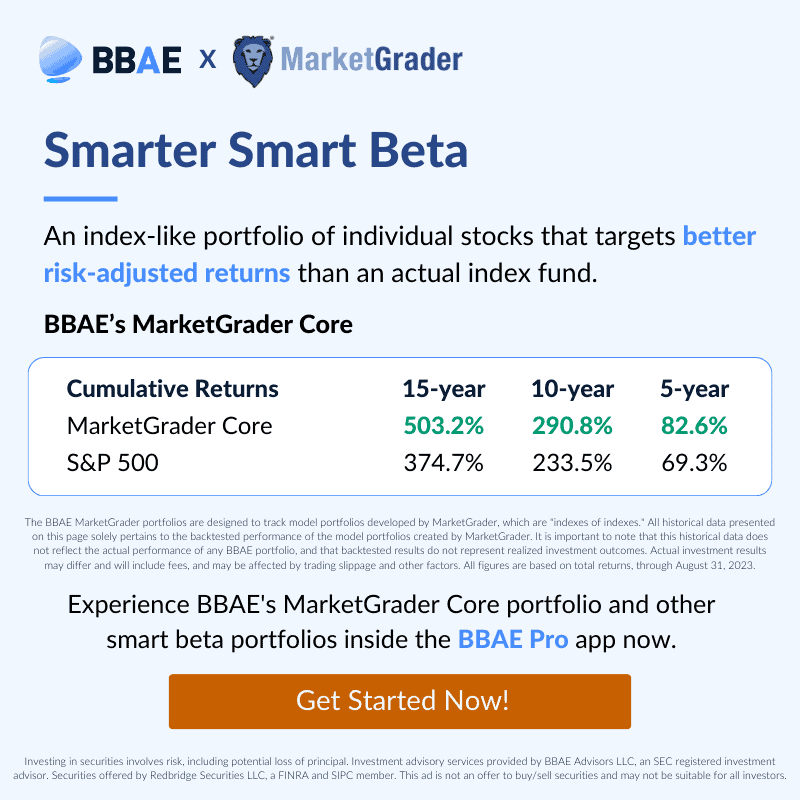

Según BSD Investing, el 46% de las entradas de ETF en 2022 se destinaron a ETF de beta inteligente, casi la mitad del dinero de los nuevos ETF.

La beta inteligente tiene fans. También tiene detractores. Como el Premio Nobel Bill Sharpe, que acuñó el término de inversión «beta» en 1964, y no está encantado con la implicación de que su beta original pueda ser la beta tonta. (Respecto al nombre «beta inteligente», Bill dice: «No me agrada»).

En contraposición a Bill está Rob Arnott (siempre respetuoso con Bill, y él mismo autor de más de 130 artículos académicos) cuyo Research Affiliates es un defensor de la beta inteligente con 130.000 millones de dólares siguiendo sus estrategias.

¿Quién tiene la razón? ¿Y qué es la beta inteligente?

Empecemos por la indexación.

Cómo hacer un índice de la forma equivocada: Ponderación de precios

Existe un sólido argumento para afirmar que el mercado de valores es uno de los mejores inventos de toda la humanidad. No en el sentido de ser brillantemente inteligente, sino por el impacto que ha causado.

Pero, ¿cómo medirlo en su conjunto?

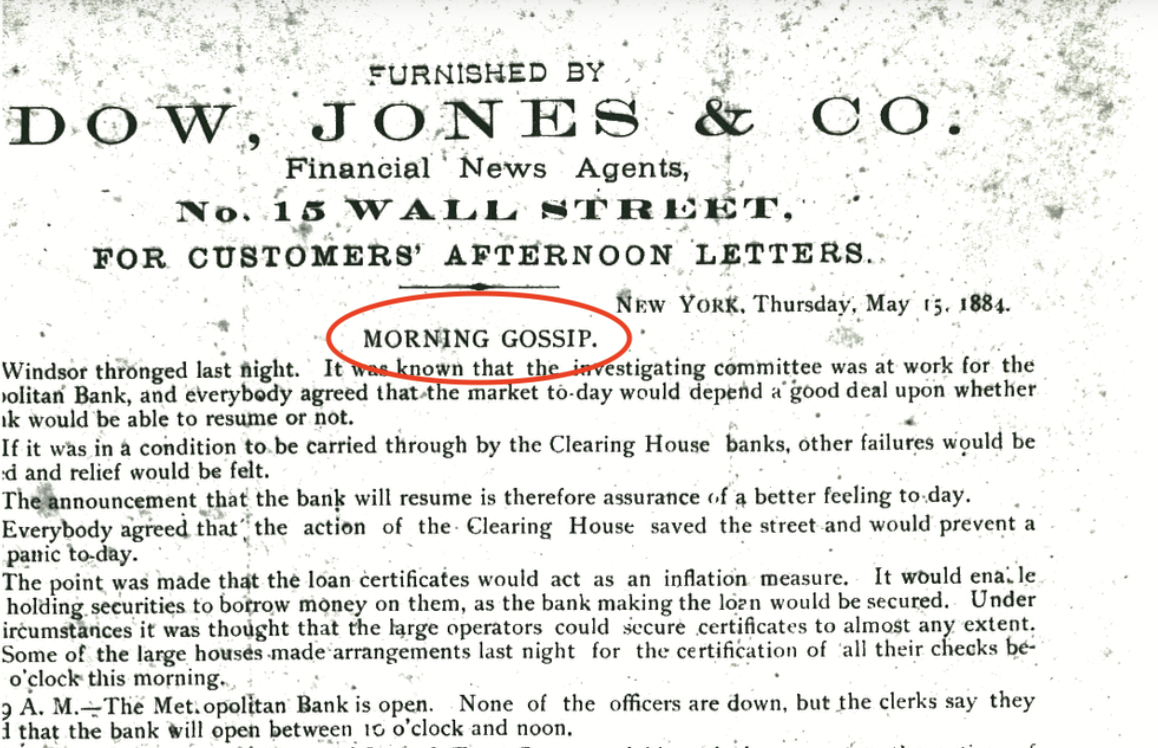

En 1883, los periodistas económicos Charles Dow y Edward Jones empezaron a publicar las Cartas vespertinas de los clientes. Más tarde se convirtió en The Wall Street Journal, pero al principio eran dos jóvenes a caballo entre la información financiera y el cotilleo.

Un año más tarde, Dow y Jones añadieron una pequeña sección de seguimiento de los precios medios colectivos de 11 grandes empresas: Nueve ferrocarriles, una compañía de vapor y Western Union Telegraph. Hicieron literalmente la media de los precios, sumándolos y dividiéndolos por 11.

Por cierto, doce años más tarde, Dow eligió doce valores para un nuevo índice, el Dow Jones Industrial Average, que calculó de la misma manera. Dow amplió su índice inicial a 20 valores, sustituyendo los dos no ferroviarios por ferrocarriles, y lo denominó Dow Jones Railroad Average.

Para una columna de rumores de Wall Street en los primeros días del mercado, bastaba con un índice ponderado por precios, y la gracia salvadora del DJIA ha sido su sesgo de selección: Las empresas incluidas eran y son grandes y bien establecidas.

Pero para ilustrar el problema de la ponderación de precios, imaginemos un mercado de valores con sólo dos empresas:

- Una empresa grande, con 1 billón de dólares de capitalización bursátil y 1 billón de acciones en circulación, por lo que cada acción vale 1 dólar, y

- Una empresa pequeña, con 100.000 dólares en el mercado y sólo dos acciones por valor de 50.000 dólares cada una.

Si se elabora un índice ponderado por el precio, la empresa pequeña dominará totalmente gracias a su elevada cotización, aunque su negocio sea microscópico.

Índices ponderados por capitalización: La norma

Para solucionarlo, no hay que basarse en el precio de las acciones, que es un poco arbitrario, sino en la capitalización bursátil. El S&P 500 lo hace.

Un índice «ponderado por capitalización» permite saber cómo les va a las principales empresas cotizadas de una economía, y en proporción a su tamaño. Comprar un fondo que sigue un índice amplio ponderado por capitalización es hacer una apuesta similar ponderada por tamaño sobre las empresas cotizadas de una sociedad.

En general es bueno, y Warren Buffett ha dado instrucciones al fideicomisario de la herencia de su mujer para que ponga el 90% de su herencia en un fondo indexado de acciones ponderadas por capitalización con comisiones bajas (y el 10% en un fondo de bonos de corta duración) cuando él fallezca.

Beta inteligente: El colegio electoral del mercado

Pero existe el argumento de que, mientras que un índice ponderado por el precio se basa demasiado en el precio, un índice ponderado por la capitalización se basa demasiado en la capitalización bursátil.

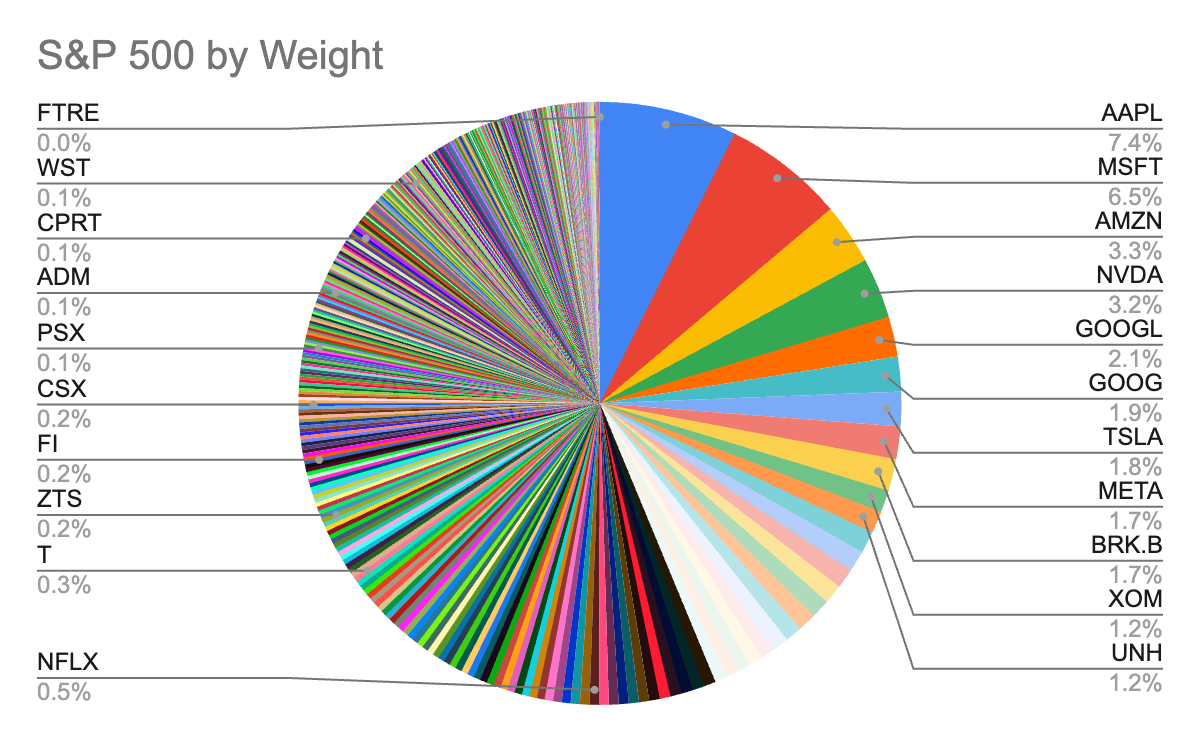

Desde el punto de vista de la inversión, esto puede resultar excesivo. Por ejemplo, el 95% de las empresas del S&P 500 son de pequeña capitalización, lo que significa (y esto es cada vez más cierto) que solo unas cuantas empresas realmente enormes dominan el movimiento del índice.

Si está familiarizado con el sistema del colegio electoral, sabrá que está diseñado para dar a los estados cierta «voz» en la elección del Presidente, otorgando a cada estado dos votos básicos, independientemente de su población.

La beta inteligente, que en realidad es un término de marketing sin definición precisa, se refiere a la creación de índices utilizando criterios distintos de la capitalización bursátil. No es exactamente lo mismo que las elecciones universitarias, pero su objetivo es similar: No dejar que los grandes electores dominen en exceso.

¿Y que pasa si lo hacen? La tendencia a la ponderación por capitalización corre el riesgo de crear una cartera menos diversificada de lo que cabría esperar de una cartera de 500 valores. Como puede verse en el gráfico, el S&P 500 está diversificado, pero quizá no tanto como cabría pensar.

Además, la ponderación por capitalización bursátil podría no proporcionar los mejores rendimientos. En tiempos en que los ganadores siguen aumentando, así será. Pero corre el riesgo de perseguir el rendimiento, participa plenamente en burbujas y, a la larga, las mayores empresas se topan con leyes de rendimientos decrecientes.

La noción de indexación en torno a factores distintos de la capitalización bursátil existe desde hace décadas, pero el término beta inteligente fue acuñado por la consultora Willis Towers Watson en 2006. Es un juego de palabras con el uso que Bill Sharpe hace de la beta para referirse al riesgo «de mercado» no diversificable de una cartera.

En teoría, se puede elegir cualquier factor ajeno a la capitalización de mercado para basar un índice beta inteligente, pero los más comunes son el sesgo de dividendos, el sesgo de crecimiento, el sesgo de valor (PER bajo, por ejemplo), el sesgo de pequeña capitalización o el sesgo de impulso.

Por ejemplo, imagine que le gusta el valor como factor; cree que el valor obtendrá mejores resultados. Tiene tres opciones:

- Puede comprar uno o varios valores

- Usted puede comprar un fondo que tiene, por ejemplo, unas pocas docenas de acciones de valor

- Puede comprar un fondo beta inteligente que probablemente posea cientos de valores (acercándose al «mercado», o al menos a un microcosmos del mercado), pero que ajusta las ponderaciones de esos valores en función de su valor.

En otras palabras, con el No.1 y el No.2, sale a buscar valor. Bill Sharpe diría que está persiguiendo el alfa.

Con el No. 3, puede tener los mismos valores que tendría en un fondo indexado, o al menos muchos de ellos, pero ponderándolos por su atractivo relativo en el factor elegido, en lugar de por capitalización bursátil o precio.

En otras palabras, la beta inteligente es como un fondo indexado modificado. Así pues, el objetivo de la beta inteligente tiende a ser superar modestamente el rendimiento de un índice ponderado por capitalización sobre una base ajustada al riesgo.

«Cuando escucho ‘beta inteligente’, me molesto»

-Bill Sharpe, Premio Nobel y acuñador de «beta» y «alfa».

La crítica de Sharpe es doble. En primer lugar, el propio nombre: «Beta inteligente» se ha convertido en una palabra de moda para casi cualquier estrategia pasiva que no sea la indexación dominante. Y algunos críticos dicen que muchas estrategias de «beta inteligente» son variantes mínimamente diferenciadas de la indexación corriente.

Pero la principal queja de Sharpe es que hay un elemento de explotación del factor que es un juego de suma cero. En términos más sencillos, si alguien está ganando dinero con la «beta inteligente», es porque otro está perdiendo dinero con la «beta tonta».

Sharpe parece asumir que los indexadores ponderados por capitalización son los perdedores implícitos. Si algunos de los otros escépticos de la beta inteligente tienen razón en que muchos fondos de beta inteligente obtienen resultados inferiores a los de los índices ponderados por capitalización, entonces quizá el argumento de Sharpe quede un poco desdibujado: puede que los buenos resultados de la beta inteligente no se produzcan a expensas de los indexadores de capitalización de mercado de «beta tonta», sino más bien a expensas de los fondos de beta inteligente. inversores de beta inteligente fracasados.

De todos modos, es escéptico.

¿Cómo funciona la Beta Inteligente?

Algunas personas juran que la beta inteligente supera masivamente los resultados. Otros dicen que no. En realidad, la discrepancia tiene sentido: si la comunidad inversora ni siquiera se pone de acuerdo sobre qué es la beta inteligente, ¿cómo podríamos ponernos de acuerdo sobre su rendimiento?

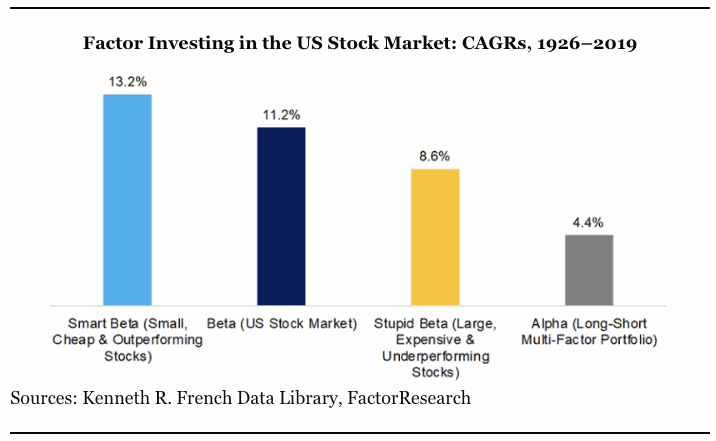

Gráfico de Nicolas Rabener, de blogs.cfainstitute.org

Cómo hacer la Beta Inteligente de forma inteligente

Es seguro decir que la beta inteligente puede funcionar, pero no siempre funciona, y puede ser exagerada o malinterpretada.

Research Affiliates cree que ahora es un buen momento para entrar en la beta inteligente. Supongo que se supone que un líder de beta inteligente debe decir eso, pero estos tipos ya han hablado abiertamente de cuándo consideraban que la beta inteligente estaba sobrevalorada.

De todos modos, aquí van algunas de mis sugerencias:

- Permanezca en estrategias con la beta inteligente durante un tiempo. El sol no brilla eternamente sobre ningún factor, y la sombra tampoco permanece. Si utilizas factores que han sido objeto de importantes investigaciones académicas, deberían tener su momento de gloria. Pero hay que tratar un fondo beta inteligente como se trataría, por ejemplo, un fondo índice S&P 500 y aguantar los altibajos.

- Favorecer factores beta inteligente bien fundamentados. Cuando se dispone de abundancia de datos, es tentador buscar algún factor extraño y único que el mercado esté pasando por alto. Un factor que parece predictivo, pero que en realidad no es más que un artefacto histórico. Quédese con las cosas aburridas como el valor, los flujos de caja y los dividendos (entre otros) que se han estudiado una y otra vez por estar relacionados con la rentabilidad futura de las cotizaciones bursátiles.

- Piense en la beta inteligente como una alternativa ligeramente mejor (si funciona según lo previsto) a un aburrido fondo indexado. No piense en ella como un billete hacia enormes rentabilidades. No intente saltar de una estrategia beta inteligente a otra en un intento de cronometrar factores. Si desea temporizar factores, adelante, pero hágalo con una mentalidad «alfa» (buscando proactivamente rendimientos elevados) en lugar de con una mentalidad «beta» de base.

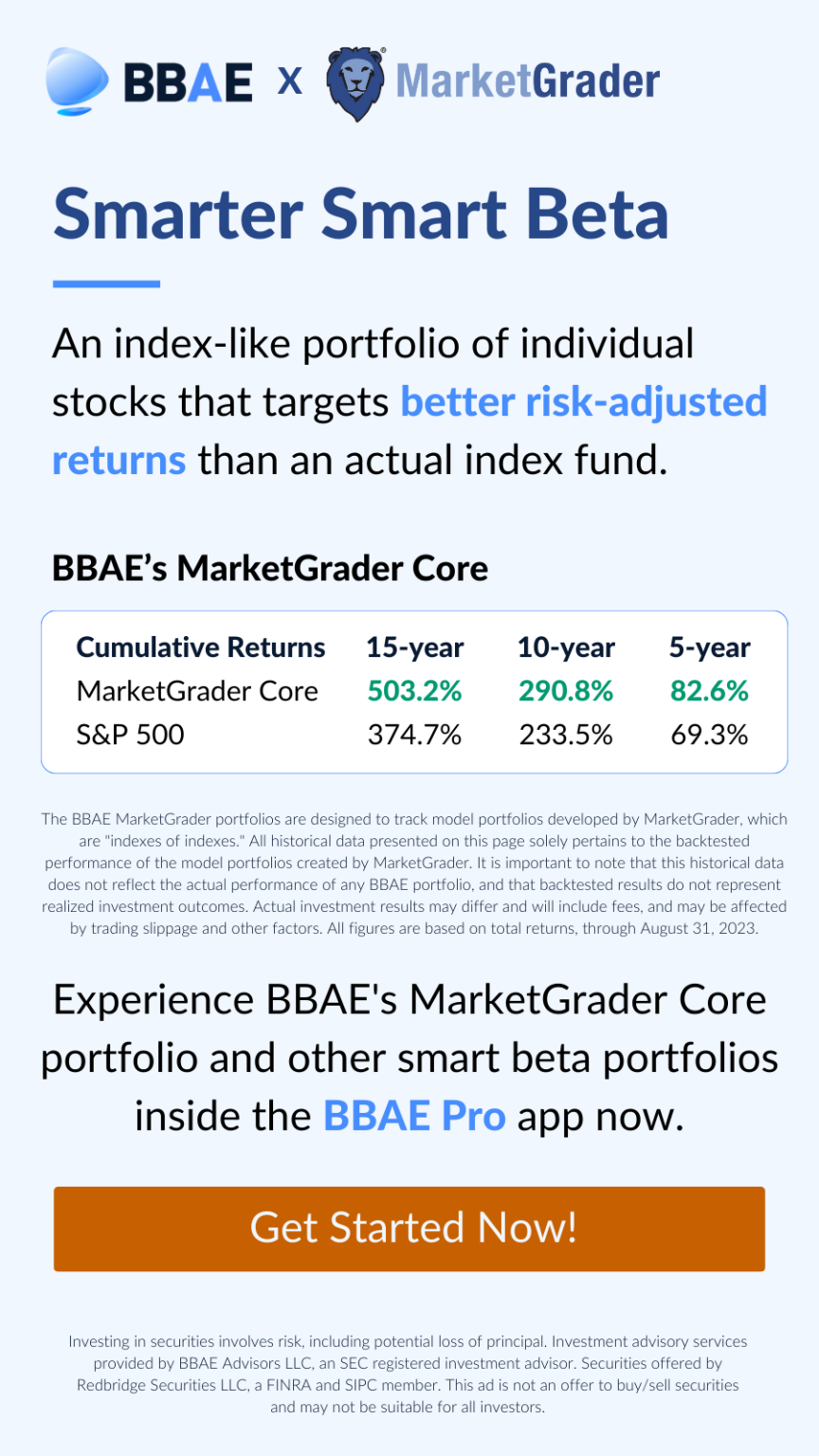

En BBAE, ofrecemos inversión beta inteligente a través de cuentas gestionadas por separado, porque tenemos acceso a estrategias beta inteligentes de una empresa llamada MarketGrader, la misma MarketGrader que impulsa el Índice Barron’s 400.

Nos gusta que MarketGrader utilice 24 factores bien establecidos en cuatro categorías: crecimiento, valor, rentabilidad y flujo de caja, y asigne una calificación numérica a cada acción, y que sus índices hayan superado, por término medio, a su índice de referencia, normalmente con historiales de rentabilidad superiores en 10 o 15 años.

Puede obtener más información sobre las carteras beta inteligente de BBAE haciendo clic aquí.

Descargo de responsabilidad: Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión.