La mejor razón para comprar acciones en 2024

¡Feliz Año Nuevo, lectores del BBAE Blog!

Ha sido un año estupendo para nosotros en BBAE, y esperamos que también lo haya sido para usted. He aquí un post de inicio de año con un recordatorio de por qué el mejor momento para invertir en acciones suele ser… ahora.

2023.

El número de muertos en la guerra entre Rusia y Ucrania superó los 10.000 civiles.

La OMS declaró el fin de la pandemia de COVID-19.

En Estados Unidos se produjeron el segundo y el tercer mayor colapso bancario de la historia, con la quiebra del Silicon Valley Bank y el First Republic bank.

Un globo espía chino cruzó América.

La temperatura media mundial alcanzó por primera vez en la historia los 2 grados centígrados por encima de las temperaturas preindustriales.

Hamás atacó Israel.

Y el S&P 500 subió casi un 25%.

Eso es sólo la media.

Nvidia subió un 246

Meta aumentó un 184%.

Y Netflix subió un 191%.

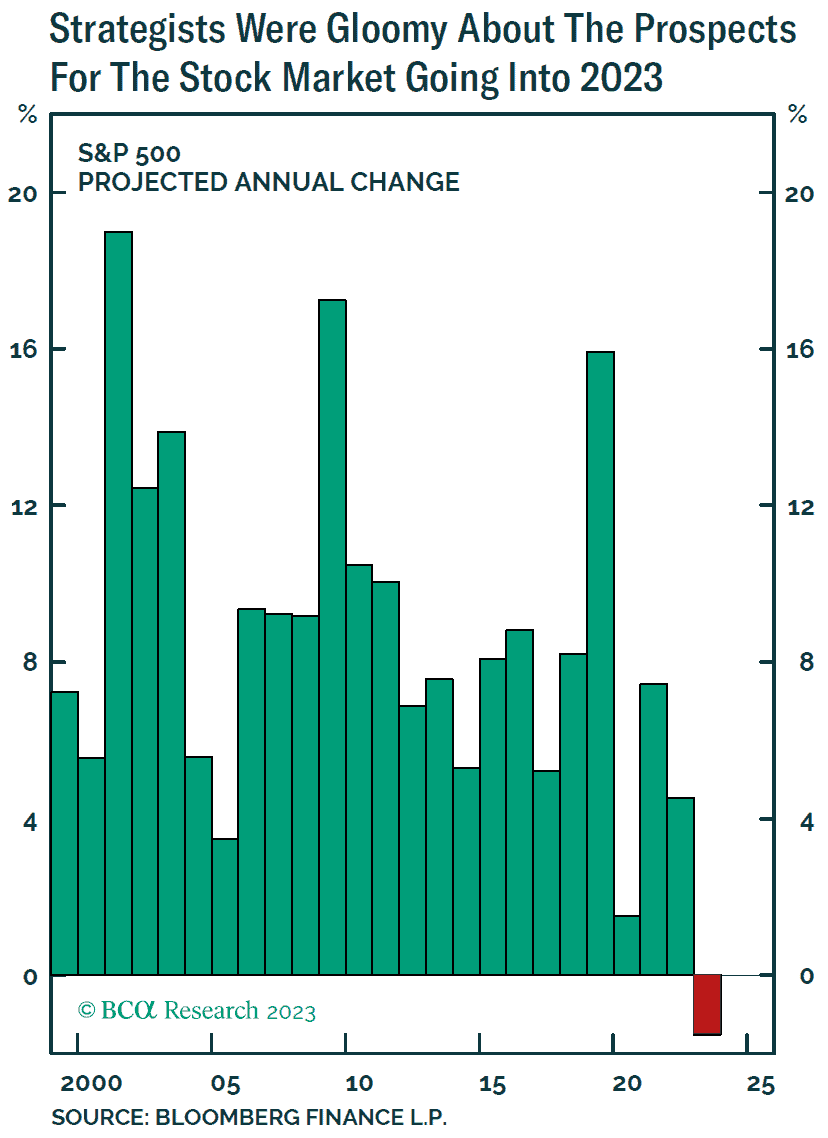

No se suponía que fuera así. Se suponía que el S&P 500 caería modestamente en 2023, según los «expertos».

Fuente: BCA Research, con datos de Bloomberg

A posteriori, es fácil reírse de los expertos. Pero tenían razones legítimas e inteligentes para sus predicciones.

Siete razones por las que 2023 iba a ser un mal año para las acciones:

- Sobrevaloración: El S&P 500 comenzó 2023 con un PER de 23, un 53% superior a su PER medio de 14,96.

- Se acabó el mercado alcista: en 2022 comenzó el declive que «todo el mundo» sabía que se avecinaba para las acciones tras una racha alcista de 13 años

- Tipos de interés elevados: El tipo de los Fondos Federales pasó de casi el 0% a más del 5%.

- Ucrania y Rusia han estado en guerra: EE.UU. ha destinado 113.000 millones de dólares en ayuda a Ucrania (ha enviado más de 60.000 millones de esa cantidad, según usafacts.org), y aparte de los costes directos, los conflictos geopolíticos ponen nerviosos a los mercados mundiales.

- Israel está en guerra contra Hamás: EEUU dio a Israel 3.800 millones de dólares en ayuda militar como parte de un acuerdo de 2016, y el presidente Joe Biden busca 14.000 millones más

- La deuda nacional de Estados Unidos se acerca a los 34 billones de dólares: Esta cifra se compara con los 4,2 billones de dólares de ingresos fiscales federales anuales

- ¿Fin del dominio del dólar? Los países BRIC, liderados por China, han estado conspirando para sustituir al dólar estadounidense como divisa de reserva y de facto del comercio mundial.

Por alguna razón, el mercado no recibió el memorándum.

El S&P 500 se disparó.

Eso es lo que pasa con las acciones: tienden a subir.

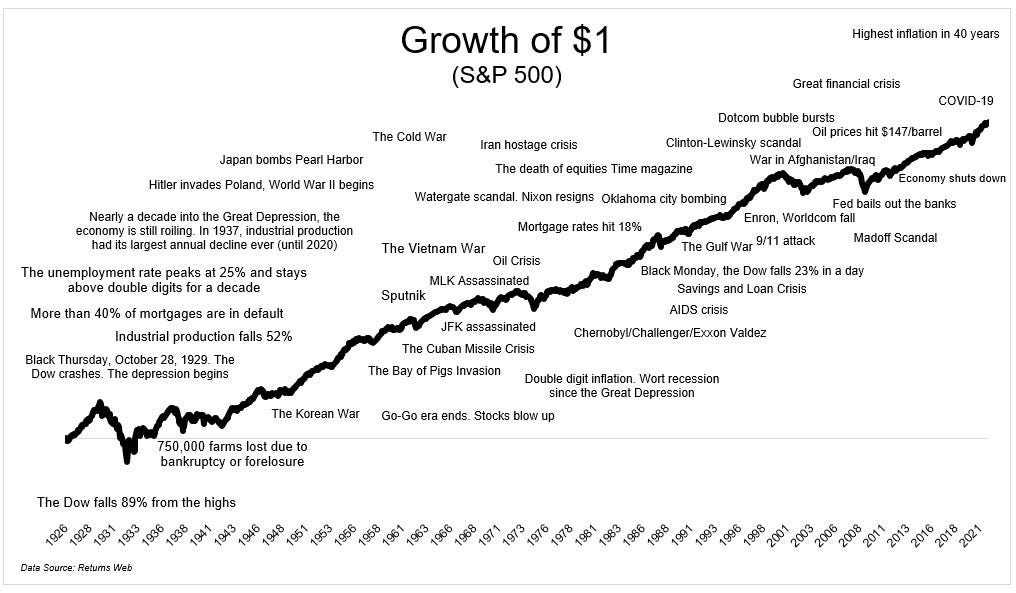

El mercado de valores es, esencialmente, un barómetro del progreso humano. Sí, la humanidad se enfrenta de vez en cuando a contratiempos, descarrilamientos y cataclismos, pero sigue adelante. De hecho, tiende a acelerarse parabólicamente.

Se puede decir que hemos avanzado más en la lucha contra el cáncer en los últimos 10 años que en los últimos 100. Y quizá más en los últimos 100 que en los últimos 100.000 (o 200.000, o 300.000, dependiendo de su definición de «humano»).

Durante los primeros 100 a 300 milenios de existencia humana, los grandes avances en el transporte fueron los caballos, los barcos y las ruedas. Entonces, hace 198 años, se inventó el tren. En 1886, Karl Benz patentó un automóvil de tres ruedas propulsado por gas. Ahora, los coches se conducen solos y las masas pueden ir a casi el espacio.

El progreso del transporte en el último 0,06% de la historia de la humanidad empequeñece el progreso del 99,94% anterior.

Los avances no se producen siempre en todos los ámbitos. Las búsquedas en Google son cada vez peores. Según este artículo publicado en Nature (Park, Leahey, Funk, 2023), es posible que ya se haya recogido gran parte de la fruta madura de los descubrimientos científicos.

Pero sobre todo, seguimos adelante. Y ese impulso de creación de valor es lo que se aprovecha cuando se compran acciones.

La mayoría de los inversores miran el disco de hockey equivocado

Existen múltiples versiones de gráficos como el siguiente (de Michael Batnick) que muestran la misma conclusión: Las noticias de última hora proporcionarán con frecuencia razones para no invertir en acciones, pero esas razones, al menos hasta ahora, no han sido más que descarrilamientos a corto plazo, al menos desde la óptica de una hipotética «carrera» inversora de 50 años.

Esto se debe a que a los seres humanos se les da muy bien avanzar y, a largo plazo, el mercado bursátil está mucho más ligado al progreso humano que a las noticias.

Deberíamos estar agradecidos por ello.

En bolsa (casi) no se puede perder dinero…

Sin duda es posible, especialmente cuando se trata de valores individuales y periodos de tiempo más cortos, pero es justo decir que casi no se puede perder si se mantienen suficientes valores estadounidenses durante el tiempo suficiente, si la historia sirve de guía.

Esto es lo que quiero decir: Si compra y mantiene el S&P 500 durante cualquier periodo de 10 años, su probabilidad de obtener una rentabilidad positiva es del 94,6%. Si se compra y se mantiene durante cualquier periodo de 20 años, la probabilidad de obtener una rentabilidad positiva es del 99,8% (datos de Ellevest).

El simple hecho de no perder dinero no es un listón muy alto: se puede meter dinero en una hucha y no perderlo. Lo que quieren los inversores es la propensión a no perder dinero unida a la propensión a ganar dinero.

El S&P 500 ha proporcionado alrededor de un 10% de rentabilidad a largo plazo, por lo que, unido a las probabilidades de no perder dinero mencionadas anteriormente, ha proporcionado exactamente lo que necesitan los inversores.

Sin embargo, según Dalbar Research, en los últimos 30 años el inversor medio en fondos de inversión sólo ha obtenido un 4% de rentabilidad anual.

Los estudios realizados (en particular por Brad Barber y Terrance Odean, pero también por otros) demuestran que los inversores particulares se centran en anécdotas aisladas, como en el gráfico anterior, en lugar de en la línea de progresión constante. Esto hace que entren en los picos -tras las buenas noticias- y vendan en los valles -tras las malas noticias-.

¿Qué hará la Bolsa en 2024?

Siendo el Director de Inversiones de una plataforma de inversión, probablemente se supone que debo ofrecer alguna predicción. Los bancos de Wall Street y los centros de investigación sí lo han hecho.

Morgan Stanley predice que el S&P 500 bajará un 12%.

Goldman Sachs predice que se mantendrá prácticamente estable respecto a los niveles actuales.

Capital Economics, aparentemente un bastión de los alcistas, prevé una subida del 15%. Morgan Stanley, Bank of America, Deutsche Bank, Oppenheimer y otros están en medio.

Pero un año es un tiempo arbitrario para los inversores.

Los inversores no necesitan predicciones anuales. Las predicciones anuales son parientes de las noticias de última hora, más propensas a desviar a los inversores del camino correcto que a mantenerlos en él.

También deberíamos estar agradecidos por ello.

Es fácil encontrar agoreros, pero yo no veo una economía que vaya mal. Tampoco veo un país, un modo de vida o un mundo que se esté desmoronando.

Quizá me equivoque. Pero la gente lleva diciendo que el mundo se derrumbará desde que hay gente, y aún no ha ocurrido.

Para abrir el apetito de predicción, compartiré algunos gráficos compartidos a su vez por Sam Ro, que dirige tker.co, uno de los principales servicios de investigación macroeconómica en substack. Soy suscriptor de pago del servicio de Sam y le he conocido (en la maravillosa conferencia de Yahoo Finanzas del mes pasado), aunque ni yo ni BBAE tenemos ninguna afiliación con Sam más allá de que nos guste su contenido.

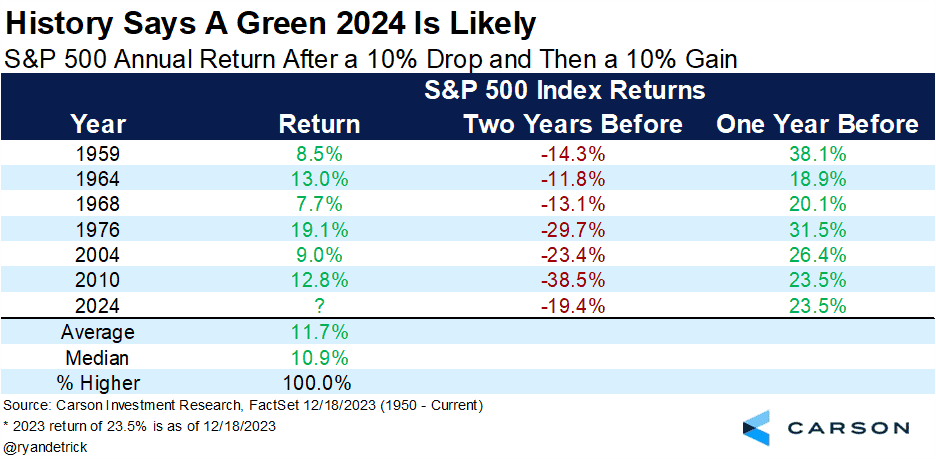

En caso de duda, prediga un mercado alcista

Sam recuerda a los lectores que, desde 1950, EE.UU. ha estado en un mercado alcista el 83% del tiempo.

El primer gráfico que Sam comparte es del Carson Group:

Se explica por sí solo, pero indica buenas noticias para las acciones estadounidenses.

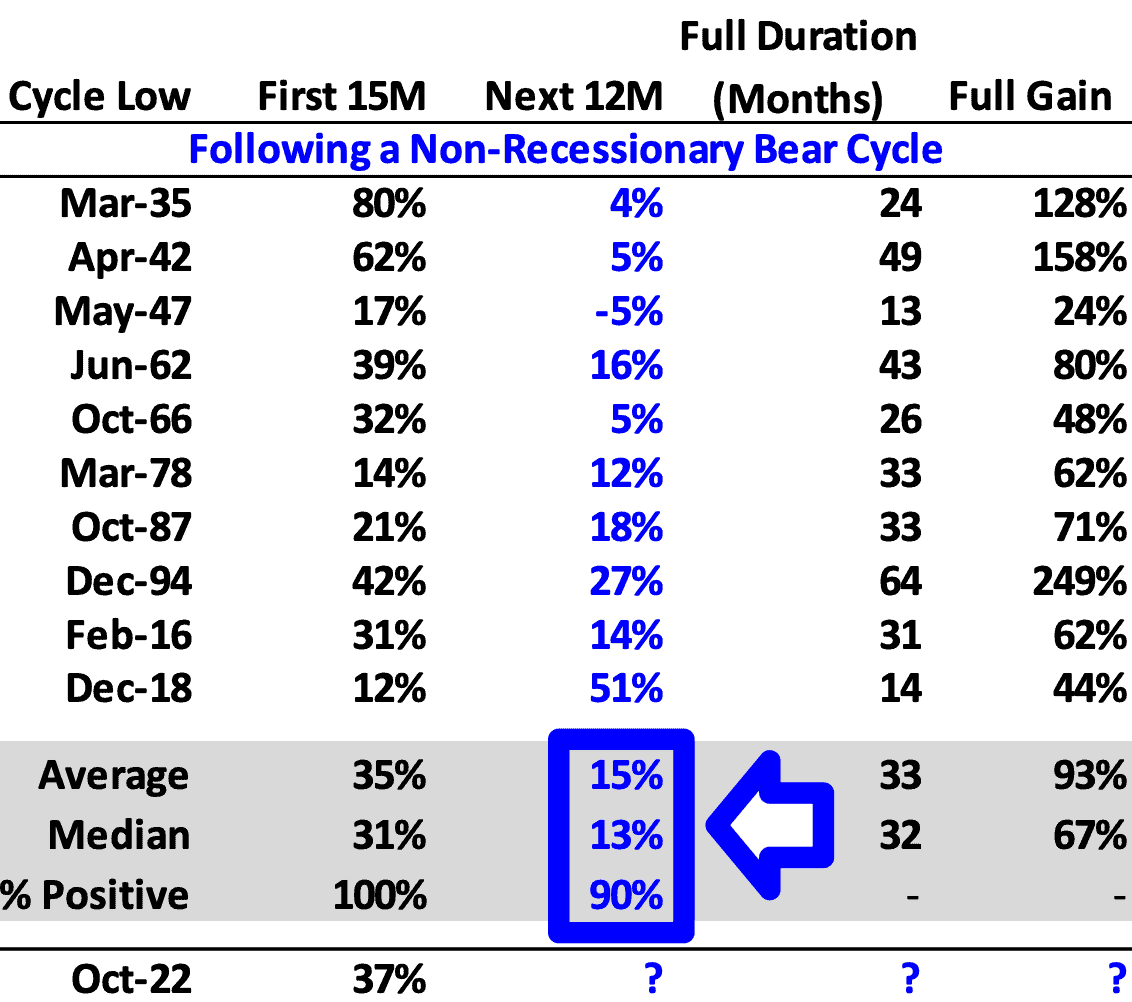

La segunda tabla que Sam compartió es de Ari Ward, de Oppenheimer. Es más torpe. No me gustan las cosas raras en la inversión, porque sé lo fácil que es cometer un delito con los gráficos o los datos. Pero este cuadro podría explicar el buen comportamiento de 2023 tras el mercado bajista (no recesivo) de 2022, al tiempo que señala más pastos verdes por delante.

Como dijo Sam, los mercados alcistas ocurren el 83% de las veces, o al menos lo han hecho. Sus conclusiones sobre 2024 a partir de los datos que compartió son probablemente correctas.

Pero lo maravilloso es que los inversores no tienen que preocuparse por esto. Podemos simplemente comprar el mercado a través de un fondo indexado -BBAE cuenta con algunos productos de cartera indexada absolutamente maravillosos impulsados por MarketGrader- y, si somos deportivos, añadir algunas empresas de alto potencial.

Si observamos el gráfico de Michael Batnick de antes, podemos ver que casi siempre es un buen momento para invertir si nuestro horizonte temporal es de 10 años o más.

Eso es algo por lo que deberíamos estar muy, muy agradecidos.

James

p.d. A medida que nos adentramos en 2024, sepan que estoy muy, muy agradecido por cada uno de los que leen este blog de BBAE. Iniciamos este esfuerzo en 2023 y esperamos que dure muchos años. No dude en indicarme en los comentarios de qué temas le gustaría oír hablar: ¡me encantaría conocer su opinión!

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y las rentabilidades pasadas no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión.