你已經決定想要獲取固定收益。 也許你正接近你生命中的那個時刻,你準備開始靠你的積蓄生活。 也許你還沒到那一步,但在過去14年裡,你已經從高風險的科技股中獲得了足夠的「樂趣」…… 直到它們跌跌不休。

不管你出於什麼原因,你可能都很欣賞收益型投資所具有的低風險:與 “今天賺今天的錢,明天賺明天的錢 ”的資本收益不同,一旦你獲得現金,就無法被市場收回了。

讓我們來看看獲得固定收益的幾種不同方式。

如何投資獲取固定收益

股息股票

首先坦白:我是帶有偏見的。 我是有偏見的,因為我經營了一家名為 「Motley Fool Income Investor」的投資研究服務公司長達 10 年(其中有 5 年為其倫敦辦事處挑選紅利股票)。 我有幸取得了良好的業績,最近寫了一份名為《紅利投資的 5 個秘密》的報告,你可以在這裡免費獲得。

總之,除了這份報告,我最近還撰寫了一份全面的 關於股息股票的文章,您可以在這裡閱讀,因此我在這篇文章中將作簡要介紹,但廣義而言,紅利股票本身為尋求收益的投資者提供了廣泛的選擇,從高收益的房地產投資信託基金(REITs)和業主有限責任合夥企業(MLPs)

如果您是美國投資者,您將為股息繳納美國稅(假設您在應稅帳戶中持有支付股息的股票)。 這通常是按股息稅率計算的(更多詳情請見我的文章),但對於房地產投資信託基金來說,這是普通收入;這就是為什麼有些人會在個人退休儲蓄帳戶或其他延稅帳戶中持有房地產投資信託基金。

對於 MLP(你需要失去意識才能理解),你的凈收入份額按普通收入稅率納稅,但你收到的實際現金通常被視為免稅的資本回報——因此,你往往不用為收到的現金繳稅,而是為 你沒有收到的那份收入繳稅。

(順便說一句:不要被 MLPs 嚇到,如果你是新手,就避開它們)。

“股息股票 ”是一個奇妙的龐大類別,它包括了勉強進入“固定收入”類別的 2% 派息股到支付 10% 或更高股息的公司(要小心它們)。 有了股息股票,您就可以在不同部門、行業、地域和金融因素之間實現多樣化,而且因為它們是股票,所以購買起來既方便又便宜(事實上,如果您使用 BBAE,購買紅利股票是免費的)。

由於上述原因,股息股往往是美國固定收益投資的主流。

股息股票基金(及其他固收基金)

在美國,共同基金的數量(約 7,400 只)超過了股票(約 6,000 只),而 ETF 的數量雖然較少,但也相當可觀(約 3,000 只),在這樣一個時代,以分紅為重點的共同基金和 ETF 比比皆是也就不足為奇了。 市面上有各種各樣的基金,包括下面的許多其他收益類別。 ETF 往往比共同基金更節稅,而且往往按季度派息,而共同基金的派息時間間隔可能不那麼明確。 不過,這兩個類別中都有不錯的投資選擇——只需閱讀詳細資訊並注意費用即可。

債券

在出現股息股票之前,債券就是股息股票。 或者說,實際上,股息的出現是股票市場模仿債券的一種嘗試——至少是那個時代的投資者所熟悉的定期支付。

儘管您 「購買 」的是債券,但從技術上講,它們是貸款——向公司(公司債券)、國家(主權債券)或州或市(“市政 ”債券)提供的貸款。 債券實際上是一種小合同(也被稱為契約 )每一種都有自己的條款,所以雖然債券市場比股票市場大,但沒有那麼標準化:股票就是股票,但債券在收益率、支付節奏、期限、破產時的優先順序、投資是否有抵押等方面可能有所不同,可能還有其他一些我現在忘了的細節。 (對於那些害怕單個債券複雜性的人來說,幾十種債券共同基金和 ETF 會很樂意接受你的投資)。

公司債券支付按普通收入稅率納稅;美國國債在聯邦一級納稅,但在州一級不納稅(如果您住在加利福尼亞或紐約等高稅率州,這是個好處,但如果您住在阿拉斯加或佛羅里達等不徵收州所得稅的州,就沒什麼好處了),而大多數市政債券 在發行它們的州都免繳聯邦和州稅。

請注意,上述內容並不是全面的債券稅解釋,還有其他稅種(AMT、資本利得等),所以不要以為我在提供稅務諮詢,甚至是稅務建議:在採取任何行動之前,請自行閱讀和/或諮詢稅務專業人士。

債券的真正意義在於支付票息,票息一般在若干年內是固定的;最後,投資者會得到最終的票息,外加返還的原始本金(通常是每張債券 1,000 美元,也就是你一開始借出的金額)。 另一個 「賣點 」是,人們常說 債券的走勢與股票成反比,但實際上這並不可靠。

說回固定息票支付。

它的一個風險是你無法徹底瞭解它。 公司、國家和市政當局時常違約。 債券信用評級機構——美國的穆迪、惠譽和標準普爾——試圖評估違約風險,儘管它們有時被批評為人手不足,以及對當前發生的事件反應遲鈍。

另一個風險是您的債券價格會下跌。 如果你打算持有債券到期,你大腦的一部分就不會關心這個問題——只要你還住在房子里,你大腦的一部分就不會關心房子的價值會發生什麼變化——但注意機會成本的另一部分可能會關心這個問題。

債券價格下跌可能是因為借款人變得更加可疑,或者是因為新債券的利率更高。 事實上,債券投資在很大程度上與利率意識有關,專業的債券基金經理往往是收益率曲線觀察狂。

為了便於理解,我將在這裡要把一些數學問題過於簡單化,所以不要給任何債券專家看,尤其不要給任何狂人看,但讓我們假裝你花 1000 美元購買了每年支付 50 美元的長期債券,來說明為什麼債券投資者會對利率有如此強烈的感覺。

下面我將進一步舉例。 購買時的收益率為 5%。

但突然間,或者明年,現行利率大幅上升,新的 1,000 美元同類債券的年利率為 100 美元,即殖利率為 10%。 誰會要你那收益率只有 5%的債券?

沒人 除非你同意作出修正,否則沒有人願意接盤。

雖然你不能修改 50 美元息票;這是既定的。 但你可以把要價降到 500 美元。 現在您的債券收益率為 10%,與新債券一致。

這既是一個誇張的例子,也是一個過於簡化的例子。 但利率上升是現有債券的大敵,這一點非常明確。

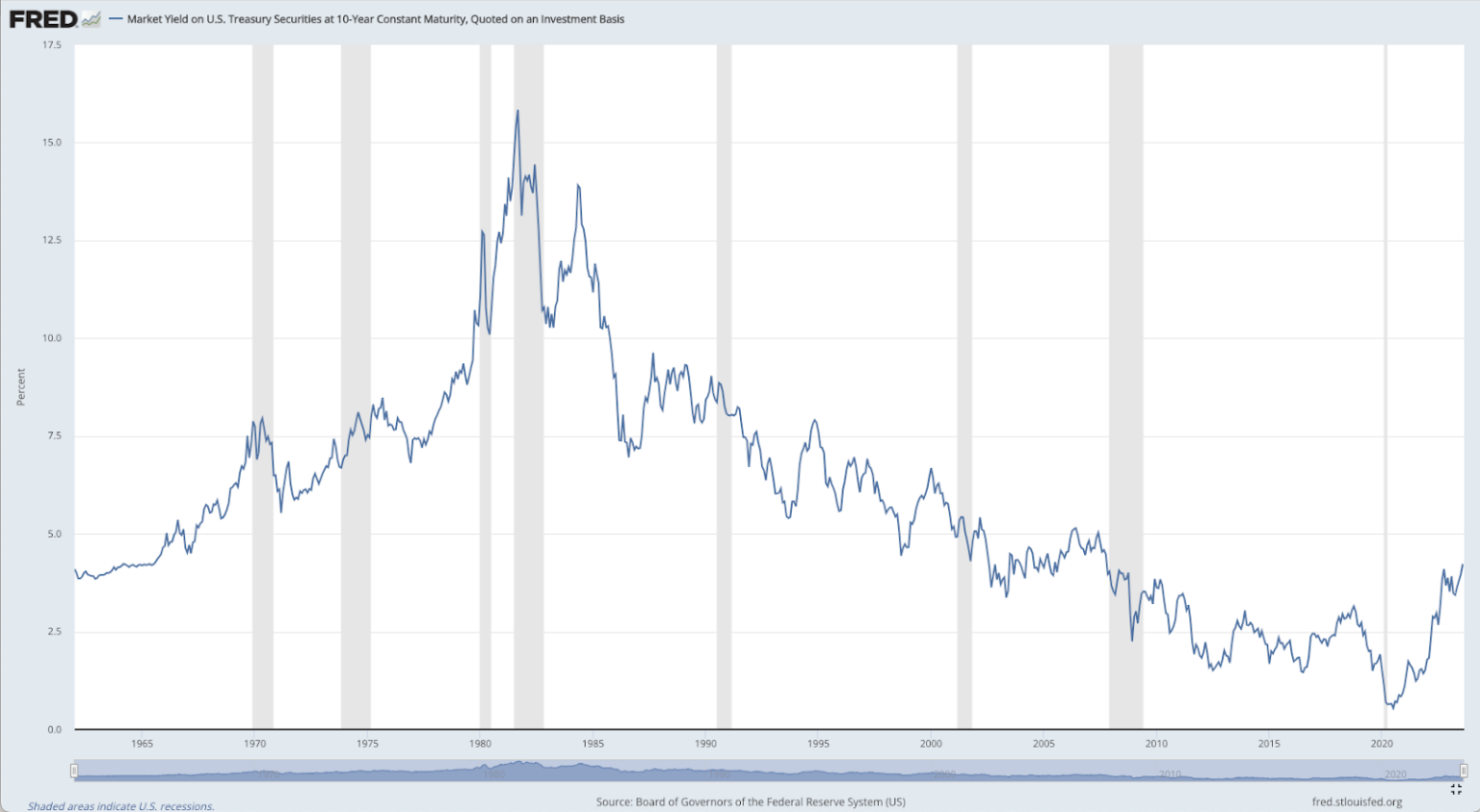

相反,新債券利率的下降會讓老的、收益率更高的債券看起來更有吸引力。 如果你看一下下圖,上面顯示了美國利率(這裡指的是 10 年期國債收益率,但大多數其他利率也會顯示類似的模式)從 1982 年的高點一直到現在的情況,你就能從一張圖中看出為什麼美國有將近 40 年的債券牛市——直到最近:利率不斷降低、降低、降低,使得之前發行的高收益債券更具吸引力。

優先股

優先股是投資界的 「獅虎」——或雪佛蘭 El Caminos,或斯巴魯 BRAT。

優先股於1836 年在馬里蘭州發明,目的是為真正需要資金的 B&O 鐵路的投資者提供優惠,優先股在法律上是股票,但具有許多類似債券的屬性。

優先股要麼是股票或債券這兩個世界中最好的,要麼是兩個世界中最壞的,這取決於你問的是誰。 一般來說,優先股往往由金融公司發行,與普通股相比,優先股能給你帶來更高更安全的收益,但代價是資本收益潛力較小。

優先股股息在債券息票之後、普通股股息之前支付。 破產清算索賠也遵循同樣的模式,不過作為一個固定收益投資者,我們希望你不會出現太多的償付能力問題。

與債券一樣,優先股對利率也很敏感,並具有一系列變數,如支付、期限(優先股通常為永久或 30 年期,比大多數債券的期限都長)和可贖回性(拗口的提示:大多數優先股在滿足一定的時間長度或其他條件後,可由發行人酌情 “贖回”)。

普通優先股股息按股息稅率徵稅,但是——很抱歉讓您感到困惑——事實上還有 進一步 介於優先股和債券之間的混合證券類別(想像一下老虎和獅虎交配成的後代),其派息看起來和聞起來都很像債券息票,可以作為普通收入被徵稅。

優先股通常具有25美元的初始「票面價值」 ,可以是累積性的(公司在有更多現金時必須彌補未支付的股息),也可以是非累積性的;可轉換優先股可以轉換成普通股。

我並不是想嚇唬大家不要買優先股,而是想說,對於固定收益投資者來說,優先股並不是最簡單的起點,即使它能為那些真正想要收益的投資者提供機會。 只需花些時間確保您瞭解您所買入的資產的具體情況。

年金

我不喜歡年金。 我不喜歡年金,因為它們違反了James Early的投資定律。

出售一項投資資產所支付給某人的傭金越高,買方獲得的投資收益往往越差。

Early的投資定律

企業年金往往被大力推銷,有時是通過金字塔式的網路傳銷團伙進行的,這些團夥通過吹噓其成員銷售企業年金賺了多少錢來招募成員。

年金是古羅馬政府為其工人提供的退休計劃,現在則是與保險公司簽訂的合同。 固定年金的支付方式類似於債券。 可變年金根據所投資的基金(如共同基金)支付費用,從而將風險轉嫁給客戶;而指數年金將保險與標準普爾 500 指數等指數的表現挂鉤。

我不是年金方面的專家,年金有太多變化,無法在短時間內涵蓋,但我認為有兩點對年金有利 (a) 在某些情況下具有潛在的稅務優勢(雖然指數萬能壽險保單不是年金,但它們在這方面類似並經常被引用),以及 (b) 永久年金 「套利」,如果你願意打賭你的壽命比支付永久年金的保險公司所認為的你的壽命長得多。 事實上,現在你可以購買長壽年金,用來專門對沖長壽 「風險」。。

貨幣市場帳戶和CD

不久前,當利率處於谷底時,把貨幣市場帳戶和CD與 「收入」相提並論簡直是個笑話。 這也是為什麼貨幣市場帳戶不是主要的收入來源;CD 可以讓你鎖定長達 10 年的利率(雖然幾年是比較正常的),但貨幣市場帳戶每天都會調整收益率,而且確實是用你需要保持非常高流動性的錢來 “賺點小錢 ”的地方。 雖然大多數投資者認為它們實際上沒有風險,但兩者都不具備資本增值潛力。

綜上所述,目前的普遍利率很高,因此只要這種情況持續下去,我們就有理由認為貨幣市場帳戶和CD是收益型投資,而不僅僅是現金管理工具。

如果您想瞭解更多…

正如你可能猜到的,我認為股息股票是獲得收入的最穩健、最直接的方式–同時還具有資本收益的潛力,無論如何,這對大多數 “收入 ”投資者都可能具有吸引力。

既然您花時間訪問了我們的 BBAE 網站並閱讀了我的文章,我想給您提供一個機會,看看我關於紅利投資的免費報告: 紅利投資的 5 個秘密. 在這本書中,我將分享我在經營股息研究服務的 10 年中所獲得的技巧和經驗。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 投資具有固有的風險。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 作者和 BBAE 在所提及的任何投資中均未持有頭寸。