9月5日周二,ARM于Baltimore启动路演,准备在纳斯达克上市。

ARM自2016年被软银私有化后,此次再度上市,以523亿美元的估值构成年内最大规模的科技IPO。

软银此次功夫不可谓做的不足,承销券商都足足找了28家。若是把IPO比作少女出阁,那这绝对是八抬大轿,十里红妆的规模。

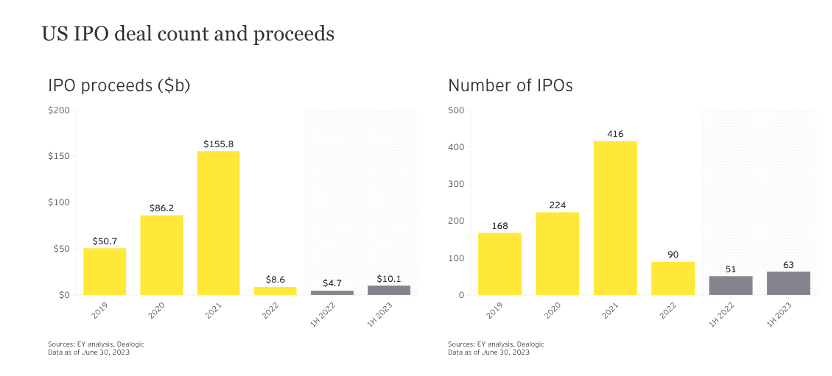

然而,根据安永的数据,目前是美国2008年金融危机后,十余年来的又一IPO低谷。

在美联储鹰派不减,加息不止的背景下,大环境对估值依赖增长,利率敏感的科技公司不利。兼之疫情红利退去中国监管政策变化等大环境变化,让科技基金进入了“逆风行船”的局面。

整体来看,现在并不是上市的好时机。

软银此举,好比富商嫁女,极尽排场,却偏偏没挑黄道吉日,也难怪外人冷眼。

那么,为什么软银硬要现在将arm上市?对普通投资者而言,IPO是买入时机吗?

对长期投资者,好的IPO应该是低估“捡漏”,或赚公司长期增长的钱;对短期投资者,好的IPO应该有市场热度,才能收获盈利。低估显然ARM是不具备的,目前其市盈率在百倍左右徘徊。而市场热度,ARM则主要借了AI的东风,一荣俱荣,一损俱损。

至于为什么软银大力推动ARM的IPO,可能是出于以下几种考虑:

- 作为英伟达收购计划的替代。

早在2020年,英伟达就开始和软银谈判,试图以440亿美元的估值收购ARM。谈判艰难推进了两年多,然而,就在只剩临门一脚时,由于监管部门反对,2022年收购计划被迫终止。

显然英伟达和软银都不甘心,不想让煮熟的鸭子飞掉。

在收购失败之后,软银集团开始积极推动ARM上市。收购和上市作为基金退出私有投资的两种渠道,一条不成改走另一条,对有退出意愿的软银来说,是顺水推舟之举。此外,通过此次IPO,软银还搞了些“小动作”: 安排苹果、英伟达、英特尔、三星、AMD、谷歌等下游公司成为ARM的战略投资者。其中,苹果和英伟达都是ARM的大客户。

对有意收购的英伟达来说,如果不能将ARM收入囊中,退而求其次,通过公开市场持有也是一种选择。既是客户又是股东,也算构成了投资方面的“生态圈”。

- 获得更多的流动性。

此前,软银旗下最大的流动资产是孙正义的得意手笔:中国电商巨头阿里巴巴。在疫情初期,中国科技股风头无两,阿里巴巴股价一度攀升至300美元上方,也为愿景基金带来了丰厚的浮盈。

但在疫情红利退去后,Wework等失败投资的负面影响开始显现,科技股在加息周期表现不尽如人意,软银旗下旗舰基金愿景基金2021、2022连续两个年度巨亏,分别亏损205亿、320亿美元。为了满足流动性需求,软银集团在2022-2023年间不断抛出手中的阿里巴巴股票,目前,阿里巴巴占软银股权投资相关资产比重从此前的23%断崖式下跌至不足5%。ARM目前已成为软银的头号股权投资资产,急需流动性回笼的软银,通过推动ARM上市增加手中的流动资产,也是合理之举。

- 赶上AI投资的“热点”。

在收购ARM之时,孙正义的心之所向其实是物联网。他曾公开表示“在‘物联网’时代,我认为冠军将是Arm。”然而,自2016年私有化之后,这一业务的发展并不尽如人意,甚至在2020年,软银寻求ARM的出售或上市时,成为了试图被“甩掉”的包袱。虽然目前ARM仍保留着物联网业务,但这一块占公司整体业务的比重仍然很低。

然而,ChatGPT的横空出世让软银看到了新的希望。

下一代人工智能投资成为了街头巷尾热议的话题。底层芯片相关的公司作为AI的“基建”也乘此东风,股价水涨船高。英伟达2023年年初至今,股价翻了近四倍,AMD股价翻了近两倍。显然软银也想从热点中分一杯羹。

显然,上述都不是有利于普通投资者的动机。毕竟,即使有人工智能的加持,ARM的市盈率仍高达99,英伟达的市盈率也达到113,而纳斯达克整体市盈率仅30倍。

同时,520亿美元左右的估值虽逊于软银700亿美元的预期。但金融时报也指出,如果ARM以半导体行业的平均市盈率估价,那么其估值只有320亿美元——刚好是2016年软银购入ARM的价格。

半导体行的成长潜力显而易见,去年,有310亿片基于ARM架构的芯片走下了生产线。这可能成为ARM高估值的支撑点,但凡事无绝对,长期来看,投资者能否从此IPO中盈利尚不明朗,而即使是软银只能以500亿美元售出ARM,收益也已经是投资标普500指数的两倍。软银此举求稳甚于求胜——直接获得50亿现金固然很好,但在8月18日,软银作为母公司,花费160亿美元购买愿景基金的25%ARM持股,以试图将ARM估值锚定在640亿美元失败后,母公司软银不太可能在几周后就以500亿美元估值出售ARM。用个较小的数额比喻,64元买,50元卖,怎么看都是亏本买卖。

最大的赢家肯定还是投行:如果它们可以吸引足够的机构投资者,站着就能把钱赚了。

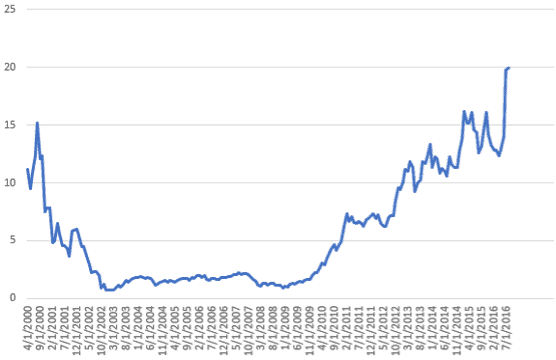

其他人最好还是自求多福——重温ARM 此前上市期间的股价表现,在ARM1998年初上市时,恰逢互联网泡沫,之后过了十年股价才重回泡沫期间的水平。而当时,ARM上市时的市盈率约只有现在的五分之一。

数据来源:雅虎财经

同样是方兴未艾的新科技浪潮,同样是极度宽松后美联储开启加息周期,ARM如今的上市情况竟与当年无比相似。对普通投资者来说,这场IPO的水未免太深了一些。没人说得准,此次ARM在软银主导下重新上市,是会重蹈覆辙,再经历一次估值断崖下跌;还是跳出怪圈一飞冲天。

如果您确实想参与AI基建芯片投资,却又认为英伟达太贵,想以ARM作为替代——实质仍然是在两家高估值公司中二择。如果我们能从2000年和2020年学到什么教训,那一定是“高估值永远会被拉回地面”。

这不是投资建议。这只是回顾历史。历史告诉我们,它不重复,却常常押韵。

免责声明:本文仅供信息参考,不构成也无意构成投资建议,或购买或出售任何证券的邀约。 投资具有固有的风险。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。