Arm的IPO 现在是街头巷尾热议的话题。

我明白为什么,即使此次IPO仅募资50亿美元 —— 仅是软银之前期望值的一半——这也将成为2023年至今美国规模最大的IPO,更可能是全年规模最大的IPO。

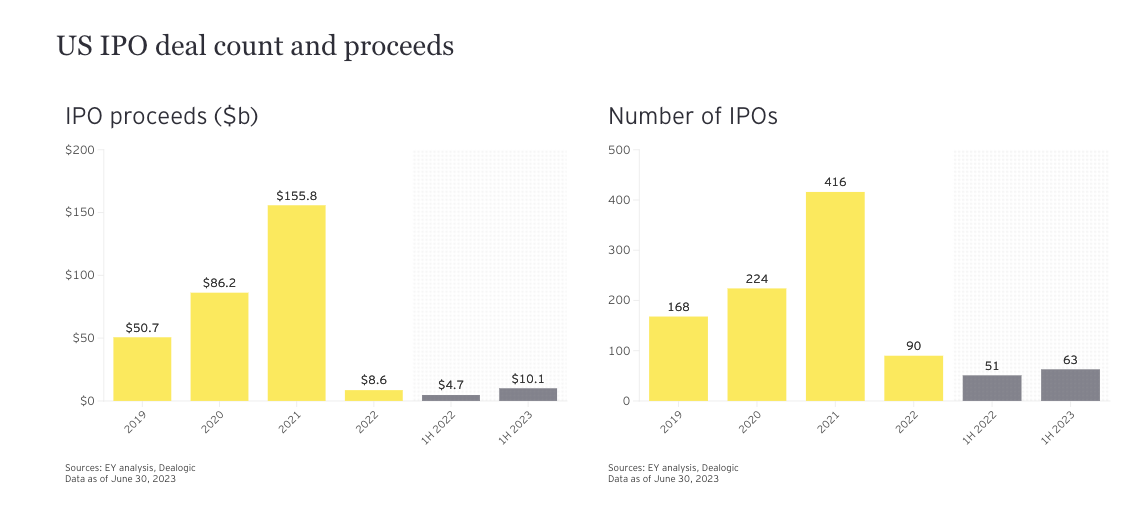

正如安永(Ernst & Young)的图表所示,现在我们处于IPO的“枯水期”,软银聘请的28家承销投行可谓是“久旱逢甘霖”了。

但这次IPO有其奇怪之处,正如我昨晚在BBC的《Wake Up to Money》中告诉威尔·贝恩(Will Bain)的那样。

背景如下:SoftBank在2016年以320亿美元的价格私有化了Arm。 Arm设计半导体芯片架构(而不制造或销售芯片)和相关软件。 Arm设计的芯片往往小巧经济,非常适合手机使用;事实上,99%的手机都在使用Arm架构的芯片。 去年基于Arm架构的芯片产量为310亿。

据报道,Arm在被软银收购后,有点停滞不前;最近的业绩表现疲软,公司非常希望将业务从手机和家电芯片扩展到数据中心,尤其是人工智能。

人工智能非常热门:这个热点让Nvidia的市值达到了1.2万亿美元。Nvidia是一家真正制造芯片的公司,曾在2020年试图收购Arm,目前仍在投资Arm的IPO。

当然,我无法深入了解孙正义的想法,所以我只是猜测软银(旗下愿景基金5月报告损失了 320 亿美元,不久之前又经历了 WeWork 和 Oyo的投资折戟,其以不顾一切投向任何看似热门的机会而闻名)在彼时看到了一个平淡的 IPO 市场和一个热门行业(人工智能,或较小程度上的芯片制造,尽管 Arm 被描述为一家“近乎人工智能”的公司,而不是真正的芯片制造商)的机会,并希望借助行业的热度能获得优势。

但剧本走向好像不如人意。

现在,一切都还没有定论。 IPO预计下周发行,投行正在向机构投资者进行路演并招徕投资意向,可能会有更多人感兴趣。准IPO公司和投行有时会刻意降低媒体热度,以在IPO当天提供上涨的意外之喜。 现在,IPO市场表现不佳,学术界已经证实了这一点,这种“弹簧式加载”对公司的估值的助益有待商榷。但如果你是投行,从IPO所得中抽成,那短暂的狂飙会对你有帮助。

无论如何,准IPO公司的实控者可以决定分配给公开市场流通的股份数量。份额一般不会很大,Arm的流通份额大概会是10%。 但这10%值多少?

软银曾希望投资者能为Arm的IPO估值700亿美元,现在,估值更接近500亿美元。

令人沮丧的是,在8月18日,据报道软银支付了160亿美元回购2017年出售给软银愿景基金的25% Arm股权。 8月18日的收购估值为640亿美元。

是的,对于一家公司来说,卖出后又从自己的风险投资基金买回看上去是很奇怪的行为。 而且正如Doomberg曾提出的那样,人们可能怀疑软银是希望通过创建一个最近的交易估值来为Arm设立一个基准,以便IPO投资者可以以此为锚。

希望如此。 如果这是计划的一部分,那么这些IPO投资者似乎并不买账——软银表示,640亿美元的估值是通过一个预先设定的公式确定的,没有透露更多细节。 但这与我们最近看到的520亿美元相去甚远。

但就像你我不会花64美元买东西,然后几周后以50或52美元的价格卖出一样,为什么软银要以640亿美元的估值支付160亿美元购买股份,然后几周后以20%的折扣出售呢?

James

注:希望你不会买入什么东西,又在几周后以20%的折扣卖出… 希望你会购买优质企业并持有它们,以获得长期巨大的收益。 也希望你会使用BBAE账户来实现这一目标。点击这里查看BBAE账户为您提供的优势。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 投资具有固有的风险。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。