看空通常听起来比看多更聪明。

但是,看多是否更有可能更正确呢?

是,也不是。

如果我们谈论的是单一股票或短时间内的股票,那就不是。

如果我们讨论的是长期的整个市场规模的股票,就是。

广撒网

我读得越多,就越了解到股票收益比我想象的更加集中。

我最近分享了一些数据,从时间上看,市场的收益(和亏损)集中得令人难以置信,这有点像足球比赛中得分机会只占比赛时间的一小部分。

具体来说,如果你错过了过去 20 年中最好的 10 个交易日(几乎可以忽略不计的 0.19% 的交易日),那么你的收益将比完全投资的投资者 低 55%。 如果您错过了最好的 60 个交易日(约占交易日的 1.9%),您的收益将减少 93%。

大跌日也同样集中。

你没有超感能力,我也没有,所以从长远来看,选择好日子而避免坏日子是不可能的。

很难成为选股者(因为收益集中)

如果我们放弃挑选时间段,那么挑选股票呢?

成功投资者的例子比比皆是,但失败者可能更多。

亚利桑那州立大学(Arizona State University)金融学教授汉克-贝森宾德(Hank Bessembinder)在 2018 年发表的一鸣惊人的论文 股票表现优于国债吗?

那么股票的表现是否会高于国债呢?

总的来说,是的。 但汉克发现,几乎令人尴尬的是,整体业绩的优势是由4%的美国股票完成的, 而其余的96%的股票表现仅仅与国债持平。

不要试图从干草堆里找针, 直接把干草堆都买下来。

约翰-博格尔

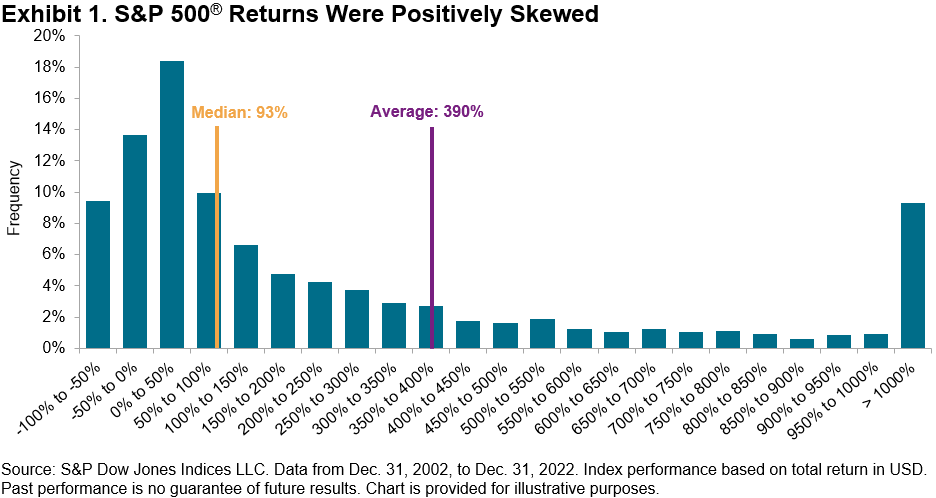

汉克研究了所有股票,包括那些毛票。 如果只看标准普尔 500 指数,这种现象会得到缓和,但仍然明显存在:标准普尔的 Indexology 博客发现,在 20 年的时间里,标准普尔指数中只有 24% 的股票跑赢了平均水平。

全球股票的情况又是如何呢?

让我们回到汉克的研究。

一年后,他从全球角度进行了二次研究,发现从 1990年到2018年,全球仅有1.3%的股票创造了所有的市场增值。

汉克的研究表明,从统计学上讲,在你的投资生涯中,少数股票和几十个交易日将决定你的全部投资收益。

让我们现实一点吧。

您有多大几率在最好的 1.9% 交易日–或者更难的最好的 0.19% 交易日–选择性地进入市场? 您购买全球 1.3% 的最佳股票(或者其中一小部分)的几率有多大?

答案我们都知道。

对于推动市场回报的 4% 的所有股票来说,你买到其中的个别股票的几率会 更高如果您的选择扩大到标准普尔 500 指数的所有公司,情况可能又会更好(请记住,Indexology 的 “24%”统计指的是击败标准普尔指数的 平均水平这与汉斯研究的内容有些不同)。

我并不反对在你的投资组合中,用适当比例的资金购买那 4% 的领军股票或任何其他的股票。 但是,要选出最好的股票非常困难,要在最好的时间段入市更是难上加难。 人们为此损失惨重。

这就是为什么“广撒网”有意义的原因–几乎每个人都可以将其作为基石或锚定投资,而对于风险偏好较高的投资者,或者对于不喜欢投资(但明白自己应该投资)的人来说,也可以将其作为最佳的股票投资策略。

你可以“不费心思地”长期持有股票,以此在时间的长度上撒下一张大网。

你通过 “漫不经心 “地购买一篮子股票,在股票的广度上撒下了一张大网。

在 BBAE,我们通过互动式 “发现 “工具,让您轻松找到适合自己的股票。 此外,BBAE 最近还与 Smart Beta 先驱 MarketGrader 联手创建了三个随时可用的Smart Beta 投资组合,完全贯彻了本文所主张的原则:只需点击一下按钮,数百只股票(使用零碎股票)就会加入您的投资组合。点击此处了解更多。

免责声明:本文仅供参考,既不是投资建议,也不是买卖证券的游说。 投资具有固有的风险。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 作者和 BBAE 在所提及的任何投资中均未持有头寸。