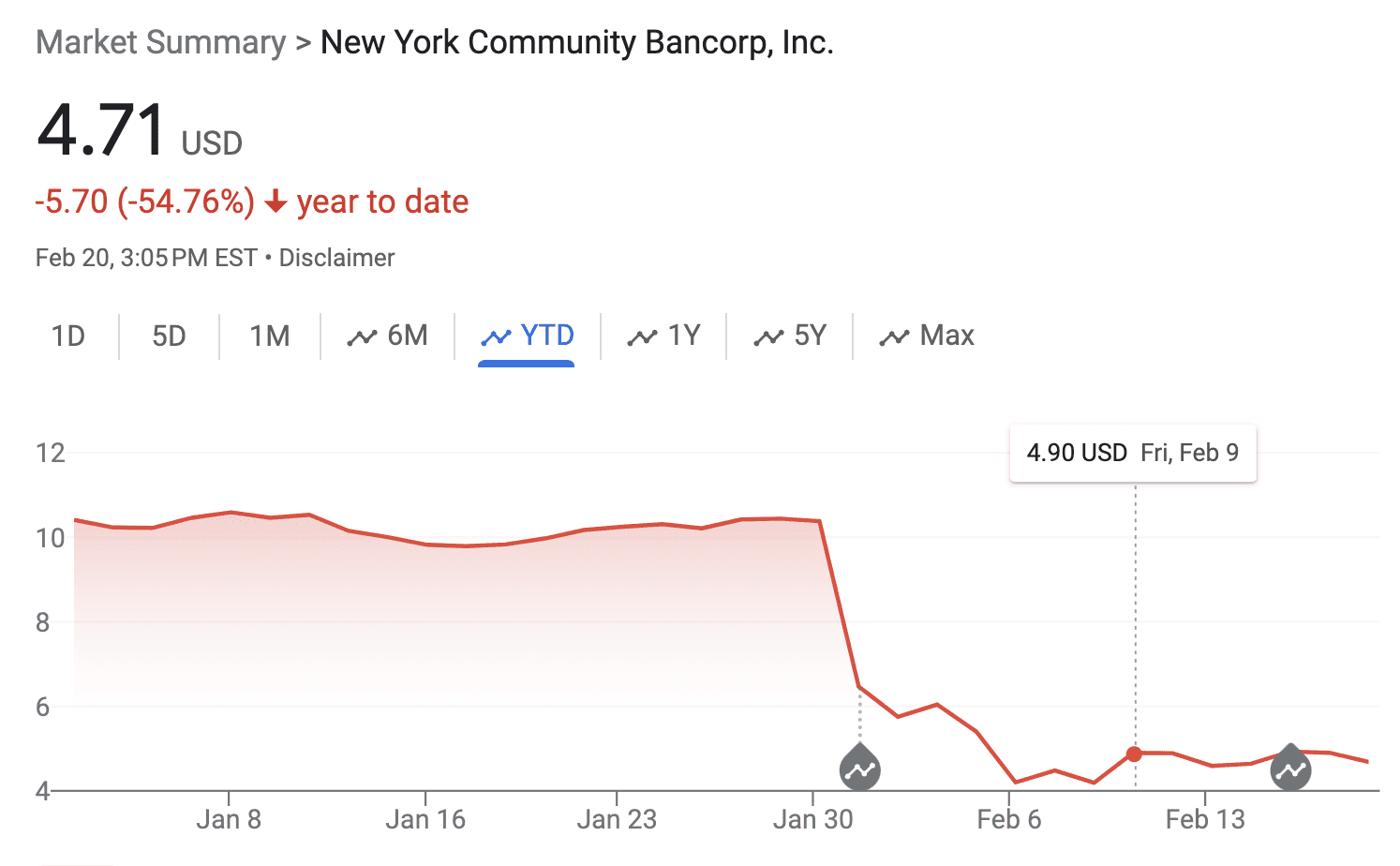

如果你阅读投资新闻,你就会知道纽约社区银行在 1 月底报告了令人吃惊的亏损(贷款损失准备金是华尔街分析师预测的10 倍多 )。 NYCB 的糟糕业绩——源于商业房地产的亏损——导致股价暴跌,甚至遭到监管部门的调查。

但是,从 COVID 和在家工作的趋势开始,我们不就知道商业地产遇到了麻烦吗?

我们当然知道,但建立可比较的基础需要时间。

人们当然怀疑商业地产的价值较低,但由于大型建筑的买卖频率比房屋低,因此根本没有很多近期的 “比较”,业主们无法据此推算出当前可变现的市场估值。

比较正在出现,而比较的结果并不好。 (彭博社对这一现象的报道非常精彩,解释了降价是如何引发进一步抛售的)。

利率的上升也加重了以浮动利率债务融资的人的负担。 特别是对纽约市银行而言,对其融资房产的租金管制意味着这些成本无法转嫁给最终消费者。

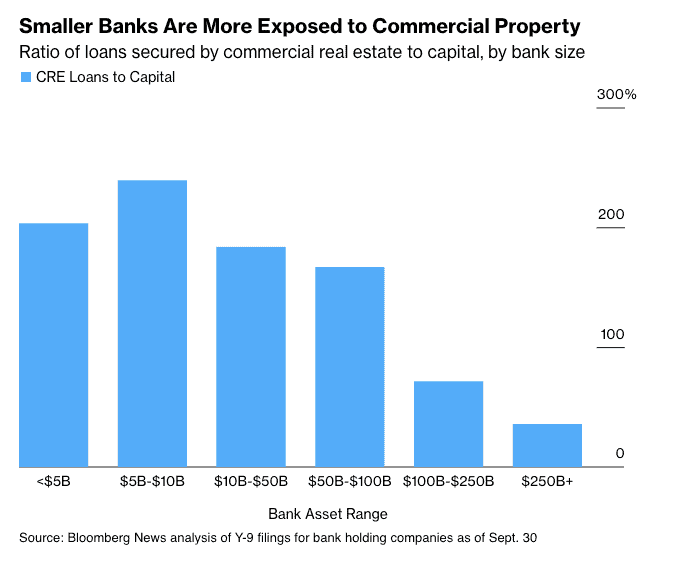

NYCB并不孤单。 地区性银行占商业房地产贷款的 70%(数据来自 Apollo)。 据彭博社报道,商业房地产贷款占地区银行资产的 29%。 正如彭博社的图表所示,房地产是一个地方性游戏,房地产融资也是如此:

来源:彭博社文章

是冲进银行业的火海,还是远离银行业的火海?

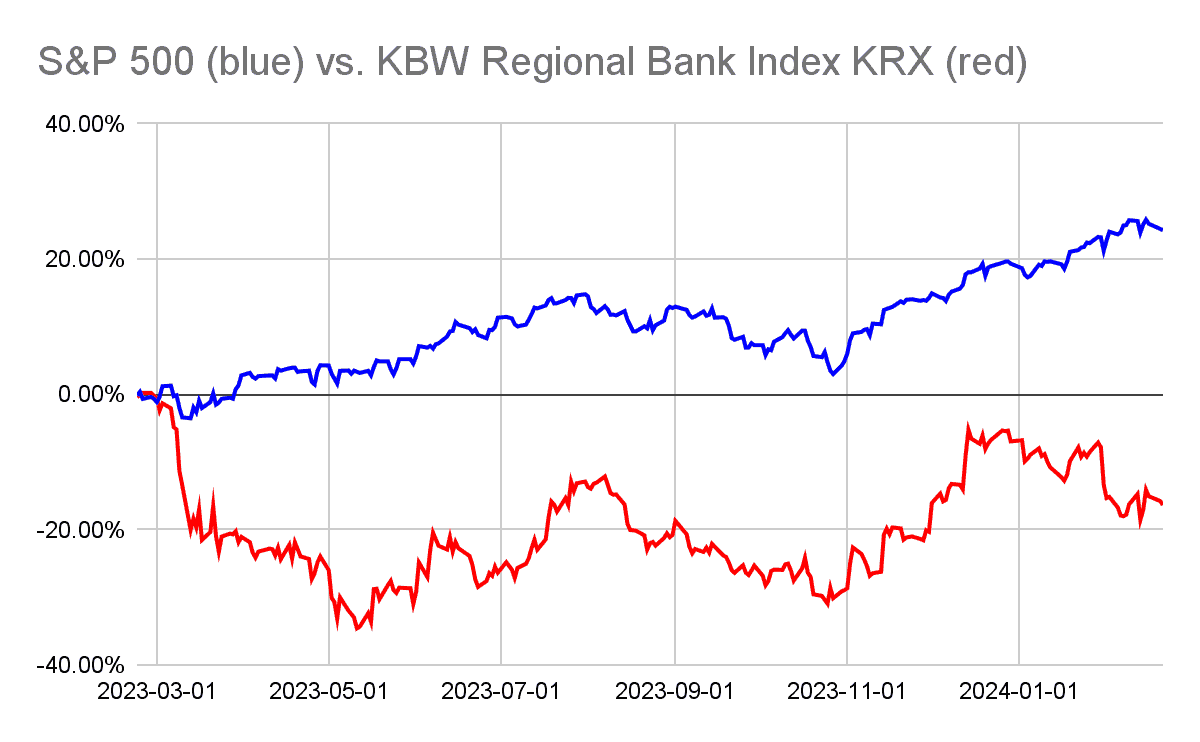

如果你是一个价值投资者,你很可能会被灾难所吸引,因为便宜货就在那里。 人类经常会反应过度,但并不总是如此。有一种观点认为,地区性银行近期糟糕的价格表现,并不能完全代表它们仍将给投资者所造成的风险。

这种观点的主要原因是,美国 20 万亿美元的商业房地产市场,或至少是部分商业房地产市场(写字楼受到的冲击最大,而一些数据中心的房地产则表现良好)正在经历一场缓慢的火车失事。

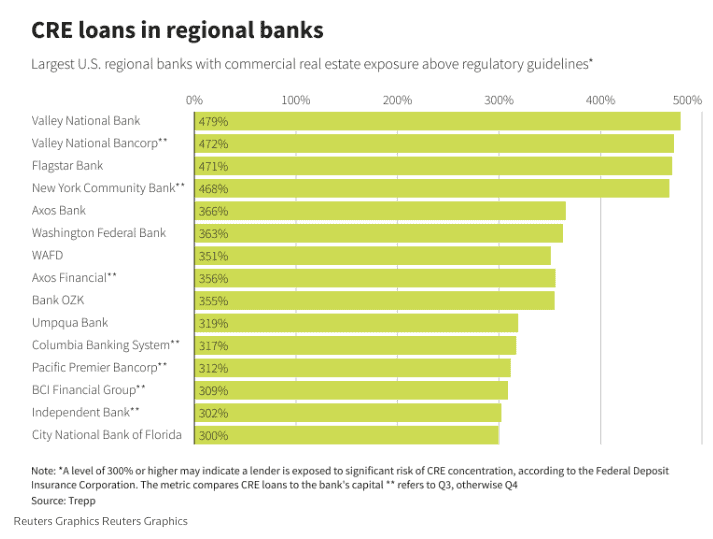

由于租金管制,纽约社区银行可能会成为 “典型代表”(它难以消化 Signature Bank, NYCB于2023 年收购了该公司),但还有很多其他 地区性银行(介于小型社区银行和大型全国性特许银行之间,主要从事房地产贷款业务)对商业房地产的风险敞口很大:

来源:路透社文章

额外银行风险 #1:利率风险

这通常不是什么 “大事”,但美联储的快速加息让银行措手不及,而且不是好事。

利率风险是硅谷银行最大的多米诺骨牌,虽然不足以颠覆大多数银行,但仍会使其业绩摇摆不定。 在低利率和疫情时期现金泛滥的经济环境下(现在现金正在枯竭–见下文),银行必须对现金有所作为。 许多人购买了国债,这似乎是一个安全且站得住脚的举动。

但正如 SVB 所证明的那样,虽然美国政府债务可能没有信用风险,但它并非没有利率风险。 当新债券支付更高的收益时,旧的、低收益债券的价值就会降低——例如,在 2022 年,30 年期国债的价值下降了近 40%。

额外银行风险 #2:信用风险

这一点与商业房地产风险重叠,但也值得说明。 瞧,国债可能躲过了信贷风险,但银行贷款客户却没有。

假设你是一家银行。 假设你借钱给客户购买资产,该资产为客户创造收入,客户用这笔钱向你支付利息和本金。 假设该资产不再具有创收能力,价值大打折扣。

在这种情况下,银行很有可能会失去一位客户,并在一天结束时获得一笔严重贬值的资产。

利率和信贷风险会像滚雪球一样越滚越大…

如果银行持有的资产价值降低,不管是利率问题还是信贷问题,银行都可能面临违反资本充足率措施的风险,在这种情况下,监管机构、借款人、储户和股东都会受到惊吓,银行的问题就会像滚雪球一样越滚越大。

正如我以前写过的文章,在我看来,会计处理并没有什么帮助(或者从另一个角度看,帮助太大了):如果银行声明有意持有某些债券直至到期,那么它们可以使用这些债券的历史估值。 这样做的目的是为了避免银行财务报表中出现按市价计价会计所造成的波动。 银行担心这些波动会惊吓到投资者和储户。

然而,按市值计价会计法的存在是有原因的。 硅谷银行证明了一件至关重要的事情:持有至到期的意图与持有至到期的能力是不同的。

SVB 有前者,但没有后者。 将所有债券按市价计价,然后在脚注中注明银行打算持有某些证券直至到期,这似乎是合乎逻辑的。 银行会痛恨这一点——这可能意味着什么——因为它揭示了一些东西。 但如果对所有银行一视同仁,那就公平了。

银行额外风险 3:存款资金成本高昂

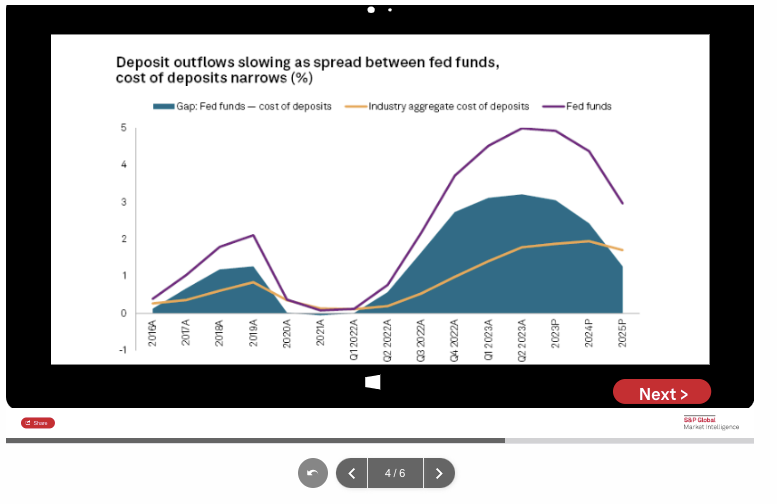

标准普尔全球分析师内森-斯托沃尔(Nathan Stovall)和扎因-塔里克(Zain Tariq)绘制的下图显示了存款成本预计(至少标准普尔是这样预计的)将如何在今年达到峰值,即使预计在不久的将来会略有下降。 银行喜欢存款,但目前的高利率和行业内的竞争给银行描绘了一幅艰难的画面,银行要么需要为大额存单和高息储蓄账户支付近5%的利息,或者 为经纪存款而讨价还价,而这也不便宜。

资料来源:标普全球

银行额外风险 4:收益率曲线倒挂

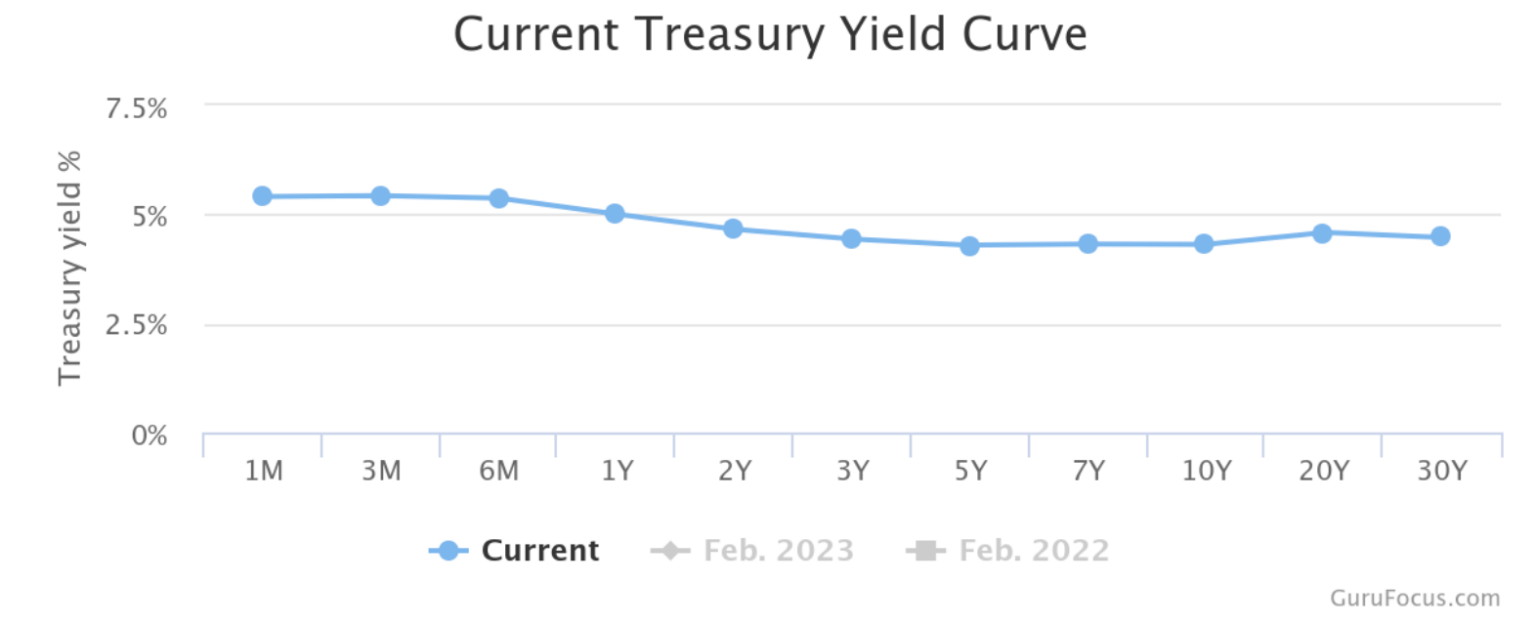

来源: gurufocus.com

蓝线可能只是略有下降,但问题就在于:短期利率高于长期利率。 这种 “倒挂 “的收益率曲线作为经济衰退的一个通常可靠的预测指标,已经被广泛讨论,但最近却一点也不可靠(我们已经有了多年的 “倒挂 “收益率曲线,却没有出现经济衰退)。

但是,收益率曲线也是银行盈利能力的代表,至少在银行的传统核心业务方面是如此(近几十年来,银行在手续费收入方面投入巨大,尽管消费者保护法规在一定程度上抑制了这一点)。 银行通常在 曲线的短端支付利率来“购买” 或接受资金——想想:定期存单和储蓄账户——并在 曲线的长端 以借款人使用银行贷款购买房屋、汽车、商业房地产或其他任何东西的利息的形式收取利率。

银行喜欢低短期利率和高长期利率。 我们现在的情况与银行业的实际情况截然相反。

您应该购买银行股吗?

有两个好消息:第一,没有什么是永恒的。 利率普遍下降(许多利率在美联储预期下调联邦基金利率之前就 已下降,这与人们普遍认为联邦基金利率领先于其他利率的看法(误解)不同),而且并非所有银行都受到同样的影响。 大银行的监管标准更严格,但商业地产风险也小得多。 此外,它们可以说是大到不能倒的银行,因此总体而言可能比地区性银行更安全。

归根结底,我无法告诉你如何看待银行股。 我可以告诉你,沃伦-巴菲特(Warren Buffett)的伯克希尔-哈撒韦公司(Berkshire Hathaway)近年来对它们的态度相当冷淡。 我可以告诉你,在当前环境下,地区性银行似乎比全国性特许银行风险更大。

作为一名价值投资者,我总是被风险所诱惑。 但有时,风险是有原因和代价的。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。